Как известно, капитал предприятия любой формы собственности и вида деятельности по источникам формирования подразделяется на собственный и заемный. Составляющими собственного капитала являются: уставный капитал и нераспределенная прибыль. Заемный капитал формируется из банковских кредитов и выпущенных облигаций. Под структурой капитала понимают соотношение собственного и заемного капитала фирмы. Формирование оптимальной структуры капитала, т.е. установление наиболее выгодного соотношения между собственными и заемными источниками финансирования представляет собой весомую проблему финансового менеджмента.

В современных условиях имущество и капитал предприятия являются теми факторами, которые оказывают непосредственное влияние на его финансовое состояние – платежеспособность и ликвидность, величину дохода, рентабельность деятельности. Оценка структуры источников средств предприятия проводится как внутренними, так и внешними пользователями бухгалтерской информации. Внешние пользователи (банки, кредиторы, инвесторы) оценивают изменение доли собственных средств предприятия в общей сумме источников средств с точки зрения финансового риска при заключении сделок. Риск возрастает с уменьшением доли собственного капитала. Внутренний анализ структуры капитала связан с оценкой альтернативных вариантов финансирования деятельности предприятия. При этом основными критериями выбора являются условия привлечения заемных средств, их «цена», степень риска, возможные направления использования и т.д.

Целью курсовой работы является определение оптимальной структуры капитала для ОАО «Алтстрой». Задачами работы являются: изучение состава, структуры капитала предприятия, рассмотрение различных подходов к определению оптимальной структуры капитала, изучение порядка анализа всех составляющих капитала ОАО «Алтстрой», а также выработка путей управления структурой капитала на данном предприятии. Объект изучения: ОАО «Алтстрой». Предмет исследования: имущество и капитал данного предприятия, его структура. В данной курсовой работе были использованы следующие методы исследования: монографический, аналитический, расчетно-конструктивный, абстрактно — логический

По структуре данная курсовая работа состоит из введения, 3 глав, заключения, списка литературы и изложена на 29 страницах машинописного текста.. Кроме того содержит 14 приложений 28 литературных источников.

Анализ имущественного положения предприятия и оценка эффективности ...

... предприятия, структуре хозяйственных средств и их источников, финансовом полдожении и о многих других сторонах деятельности предприятия. Бухгалтерский баланс – это способ обобщённого отражения в стоимо стной оценке состояния активов предприятия и источников ...

В основу работы легло изучение и систематизация учебной и специальной литературы по управлению финансами предприятий, использованы нормативно-методические данные, а также материалы СМИ.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ИМУЩЕСТВА И КАПИТАЛА ПРЕДПРИЯТИЯ

1.1. Имущество и капитал предприятия: сущность, состав, структура и баланс., Имущество

Капитал – стоимостная оценка имущества предприятия.[3, с.91] Схема оборота капитала изображена в Приложении 1.

Из схемы оборота капитала, можно заметить, что капитал как экономическая категория в процессе оборота создает новую, увеличенную стоимость. На стадии Д – Т капитал из сферы обращения переходит в сферу производства. На стадии Т – Т’ производственные ресурсы преобразуются в готовую продукцию, т.е. создается товар, потребительская ценность которого выше, чем ценность ресурсов затрачиваемых на его создание. На стадии Т’ – Д’ созданный товар в сфере обращения в результате продажи готовой продукции вновь приобретает денежную форму. [14, с.301]

оборотом. Время оборота

Производственно-сбытовой цикл

По характеру участия в обороте капитал делится на основной и оборотный.

Оборотный капитал, Основной капитал, Организация учета имущества предприятия[11, с.170-177]:

Основная задача менеджмента на предприятии – обеспечение устойчивого роста капитала предприятия. Решение задачи связано с организацией эффективного учета всех видов ресурсов на предприятии.

Финансовый учет, Управленческий учет, Финансовая отчетность предприятия, Балансовый отчет, Отчет о доходах

Другие финансовые документы:

- Отчет об изменениях в собственном капитале

- Отчет об использовании нераспределенной прибыли

- Отчет о движении денежных средств

Основная цель финансовой отчетности

Активы – экономические ресурсы предприятия. Они включают деньги, здания и оборудование, другое имущество, а также имущественные права. Делятся на долгосрочные (внеоборотные) активы, имеющие длительный срок службы, и многократно участвующие в производственно-сбытовых циклах, и краткосрочные (оборотные) однократно участвующие в производственно-сбытовом цикле и переносящие свою стоимость на результаты деятельности (продукцию, услуги и работу).

Пассивы — требования различных лиц в отношении активов предприятия. Делятся на обязательства требования кредиторов любых лиц кроме владельцев предприятия и собственный капитал требования владельцев предприятия.

Между статьями актива и пассива баланса существует тесная взаимосвязь. Каждая статья актива баланса имеет свои источники финансирования. В зависимости от источников формирования общую сумму оборотных активов можно условно подразделить на 2 части:

- переменная, которая сформирована за счет краткосрочных обязательств предприятия.

- постоянная, как правило запасы и затраты, сформированная за счет собственного капитала.

Недостаток собственного оборотного капитала приводит к увеличению переменной и уменьшению постоянной части, что свидетельствует об усилении финансовой зависимости и неустойчивости его положения.

Существуют следующие методы расчета величины собственного оборотного капитала:[11, с.44]

Собственный капитал и имущество предприятия

... имущества Собственный капитал – представляет собой совокупность средств, принадлежащих собственнику предприятия на правах собственности, участвующие в процессе производства и приносящие прибыль. Собственный капитал - это капитал, принадлежащий самой компании, фирме, равный разнице между суммарными активами ...

1. СОК = Собственный капитал – Внеоборотные активы.(1)

СОК = Оборотные активы – Краткосрочные обязательства

Для расчета влияния факторов на величины собственного оборотного капитала используется метод сравнения.

Для оценки эффективности использования собственного и заемного капитала предприятия нужно учесть расчеты суммы необходимого капитала.

Сумму необходимого капитала для предприятия можно рассчитать, воспользовавшись Правилами по анализу финансового состояния и платежеспособности субъектов предпринимательской деятельности. В соответствии с ними для того, чтобы предприятие было признано платежеспособным, коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами должны быть не ниже нормативных значений (1,7 и 0,3, соответственно).[8, с.201]

Расчет суммы необходимого капитала производится обратным способом при подстановке в формулу нормативных значений коэффициентов.

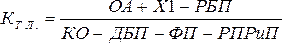

,(2)

,(2)

где ОА- Оборотные активы, РБП — Расходы будущих периодов, КО – Краткосрочные обязательства, ДБП – Доходы будущих периодов, ФП – Фонды потребления, РПРиП – Резервы предстоящих расходов и платежей, Х1 – Сумма необходимого капитала.

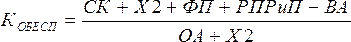

,(3)

,(3)

где СК – Собственный капитал, ВА – Внеоборотные активы, Х2 – Сумма необходимого капитала.

1.2. Ресурсы предприятия и их структура

Для осуществления своей деятельности предприятие должно располагать определенным набором экономических ресурсов (или факторов производства) — элементов, используемых для производства экономических благ.

Под экономическими ресурсами понимаются все природные, людские и произведенные человеком ресурсы, которые используются для производства товаров и услуг.[17, с.18]

Все разнообразие ресурсов можно классифицировать в соответствии с различными подходами: 1) материальные ресурсы — земля, или сырьевые материалы, и капитал; 2) людские ресурсы — труд и предпринимательская деятельность. [17, с.19]

К понятию «земля» относят все естественные ресурсы: пахотные земли, леса, месторождения полезных ископаемых, водные ресурсы (ресурсы рек, морей и океанов).

Понятие «капитал или инвестиционные ресурсы» охватывает все произведенные средства производства, используемые в производстве товаров и услуг и доставке их конечному потребителю (здания, сооружения, оборудование и т.п.).

Понятие «труд» обозначает все физические и умственные способности людей, применяемые в производстве товаров и услуг.

Под предпринимательской деятельностью, или предприимчивостью, понимается особый вид человеческих ресурсов, заключающийся в способности наиболее эффективно использовать все другие факторы производства.

Все экономические ресурсы, или факторы производства, обладают одним общим свойством: они редки или имеются в ограниченном количестве. Это означает, что ресурсов, как правило, меньше, чем необходимо для удовлетворения всех потребностей при данном уровне экономического развития; имеют определенный предел и пахотные земли, и полезные ископаемые, и средства производства, и рабочая сила (рабочее время).

Современные организационно-правовые формы деятельности предприятий (организаций)

... определяет организационно-правовые формы предприятий как хозяйствующих субъектов. Организационно - правовые формы предпринимательской деятельности отличаются крайним разнообразием, которое порождает необходимость классифицировать фирмы по некоторым критериям, таким, например, как правовой статус. Принимая решение о выборе организационно-правовой формы, ...

Вследствие редкости ресурсов объем производства ограничен. Общественное производство не способно произвести, а, следовательно, и потребить весь объем товаров и услуг, который общество хотело бы получить.

Производственно-экономическая деятельность любого предприятия начинается с формирования производственных ресурсов — в натуральной и денежной формах. Производственные ресурсы предприятия отображены в приложении 3. Приведенные ресурсы различаются между собой как по назначению, так и по времени их использования.

Состав применяемых предприятием экономических ресурсов различен. Особое значение для успеха производственной деятельности имеет наличие определенного запаса ресурсов длительного пользования, или капитала.

В современной экономической литературе нередко различаются две основные формы капитала: физический (материально-вещественный) капитал (машины, здания, сооружения, сырье и т.п.) и человеческий капитал (общие и специальные знания, трудовые навыки, производственный опыт), что отражает все возрастающую роль человеческого фактора в развитии современного производства, особое значение инвестиций (капитальных вложений) в образование, профессиональную подготовку и т.п. В более строгом смысле человеческий капитал является особой разновидностью трудовых ресурсов, которыми располагает предприятие. [4, с.302]

Финансовые ресурсы

Формирование финансовых ресурсов осуществляется за счет целого ряда источников. На основе права собственности различают две крупные группы источников: собственные и заемные денежные средства. Возможна более детальная классификация: собственные и приравненные к ним средства; ресурсы, мобилизуемые на финансовом рынке; денежные поступления в порядке перераспределения.

Первоначальное формирование финансовых ресурсов происходит в момент учреждения предприятия, когда образуется уставный (акционерный или складочный капитал).

Уставный капитал — это имущество предприятия, созданное за счет вкладов учредителей.

Если стоимость чистых активов предприятия по окончании каждого последующего финансового года (начиная со второго) окажется меньше уставного капитала, то необходимо объявить об его уменьшении и провести перерегистрацию. Если стоимость активов становится меньше определенного законом минимального размера уставного капитала, то предприятие подлежит ликвидации. Таким образом, уставный капитал определяет минимальную стоимость чистых активов предприятия, т. е. активов за вычетом долгов и доходов будущих периодов.

Финансовые ресурсы формируются главным образом за счет прибыли (от основной и других видов деятельности), а также выручки от реализации выбывшего имущества, устойчивых пассивов, различных целевых поступлений, паевых и иных взносов членов трудового коллектива. К устойчивым пассивам относят уставный капитал, резервный и другие фонды; долгосрочные займы; постоянно находящаяся в обороте предприятия кредиторская задолженность (по заработной плате из-за разницы в сроках начисления и выплаты, по отчислениям во внебюджетные фонды, в бюджет, по расчетам с покупателями и поставщиками и др.).

Бухгалтерский учет и аудит : Экономический анализ хозяйственной ...

... прибыли выше темпов роста общей суммы прибыли, заработанной предприятием в отчетном году, что следует оценить положительно. Таблица 2. Анализ прибыли от продаж, тыс.р Показатели Базисный период ... Материалоемкость продукции 0,2788 0,1955 -0,0833 Рентабельность производственных фондов 0,5562 0,9332 0,3770 Основной источник информации - «Баланс» (форма № 1),«Отчет о прибылях и убытках» (форма № 2). По ...

[4, с.311]

Значительные финансовые ресурсы, особенно во вновь создаваемых и реконструируемых предприятиях, могут быть мобилизованы на финансовом рынке. Формами их мобилизации являются продажа акций, облигаций и других видов ценных бумаг, выпускаемых данным предприятием; дивиденды и проценты по ценным бумагам других эмитентов; доходы от финансовых операций; кредиты и др. Предприятия могут получать финансовые ресурсы от ассоциаций и концернов, в которые они входят; от вышестоящих организаций при сохранении отраслевых структур; от органов государственного управления в виде бюджетных субсидий; от страховых организаций. В составе этой группы финансовых ресурсов, формируемых в порядке перераспределения, все большую роль играют выплаты страховых возмещений и все меньшую — бюджетные и отраслевые финансовые источники, которые предназначены на строго ограниченный перечень затрат. Структура финансовых ресурсов предприятия отображена в Приложении 4.

Использование финансовых ресурсов предприятия осуществляется по следующим направлениям[4, с.313]:

- текущие затраты на производство и реализацию продукции (работ, услуг);

- инвестирование средств в капитальные вложения, связанные с расширением производства и его техническим обновлением, использованием материальных активов;

- инвестирование финансовых ресурсов в ценные бумаги;

- платежи финансовой, банковской системам, взносы во внебюджетные фонды;

- образование различных денежных фондов и резервов (на развитие, а также поощрительного и социального характера);

- благотворительные цели, спонсорство и т.п.

ГЛАВА 2.

АНАЛИЗ СТРУКТУРЫ КАПИТАЛА ОАО «АЛТСТРОЙ»

2.1 Краткая экономическая характеристика ОАО «Алтстрой»

Предприятие зарегистрировано в декабре 2003 года в Центральном районе г.Барнаула как Открытое акционерное общество. Основной целью создания Общества (по уставу) стало расширение рынка товаров и услуг, а также извлечение прибыли. Свои цели общество реализует в отрасли строительства гражданских объектов. Общество вправе осуществлять любые виды деятельности, не запрещенные законом.

ОАО «Алтстрой» характеризуется данными, приведенными в Приложении 5. По данным Приложения 5 видно, что объем реализованной продукции ОАО «Алтстрой» в 2009 году по сравнению с 2008 годом вырос на 28,5 %, в то время, как сумма прибыли от реализации снизилась на 25 % (с 6,4 до 4,8 %).

Однако, за счет увеличения суммы иных видов доходов общая рентабельность возросла к концу 2009 года с 3,0 до 3,9 %. По показателю численности (2392 чел.) ОАО «Алтстрой» является крупным предприятием. К концу года темп роста кредиторской задолженности намного обогнал темп роста дебиторской задолженности (119,2 и 69,1 %, соответственно).

Также настораживает и большая изношенность основных средств ОАО «Алтстрой», которая увеличилась на 3,2 процентных пункта и составила 67,9 %.

2.2 Анализ состава, структуры и динамики капитала предприятия

В процессе анализа структуры капитала особое внимание следует уделить анализу показателей, характеризующих рыночную устойчивость предприятия. Они дают представление о степени зависимости предприятия от его кредиторов и займодавцев. Для анализа показателей структуры пассивов составляется Приложение 6.

Оценка активов предприятия

... темпы роста собственного капитала выше темпов роста заемного капитала; темпы прироста дебиторской и кредиторской задолженности примерно одинаковы [17, ... представление о состоянии средств предприятия, в течение анализируемого периода. Оценка имущественного состояния предприятия дает возможность определить ... величины: стабильные, т.е. находящиеся на протяжении года на неизменном уровне и не зависящие ...

По данным Приложения 6 видно, что предприятие повысило свою финансовую устойчивость. Удельный вес собственного капитала к концу года увеличился на 0,1 процентных пункта (с 90,5 до 90,6 %).

Одновременно на ту же величину снизился удельный вес заемного капитала. Плечо финансового рычага также сократилось, тем самым увеличивая привлекательность предприятия для кредиторов.

Для более углубленного изучения собственного капитала предприятия составляется Приложение 8. Данные Приложения 8 говорят о том, что в составе собственного капитала преобладают прочие фонды специального назначения. Их удельный вес на начало года составил 81,4 %, а на конец – 80,7 %. В течение года сумма уставного фонда не изменилась, а целевые финансирование и поступления резко увеличились в абсолютной сумме и составили на конец года 218 тыс. руб. Таким образом, в течение года сумма целевых финансирования и поступлений выросла в 4,6 раза. Также стоит отметить быстрый рост фондов накопления. К концу года их сумма возросла на 250,2 % и составила 15381 тыс. руб. Удельный вес фондов накопления вырос на 6,7 процентных пункта (с 4,6 до 11,3 %).

Также стоит отметить значительное уменьшение резервного фонда с 2755 до 228 тыс. руб. (более чем в 12 раз) В общем собственный капитал ОАО «Алтстрой» увеличился за год на 41367 тыс. руб. или на 43,5 %.

Для изучения процесса формирования и изменения пассивов предприятия необходим сравнительный анализ источников и средств предприятия по различным направлениям. Сравнение активов и пассивов предприятия позволяет сделать вывод об эффективности финансовой политики за изучаемый период.

Для анализа источников формирования внеоборотных активов составляется Приложение 9. Из данных Приложения 9 можно сделать вывод о том, что весь основной капитал формировался на начало и конец года за счет собственных средств предприятия. На покрытие основного капитала использовано на начало и конец года, соответственно, 90251 и 130869 тыс. руб. Остальные источники использованы на покрытие оборотного капитала.

Аналогично основному капиталу исследуются источники формирования оборотного капитала. Для этого составляется Приложение 10. Данные из Приложения 10 говорят о том, что оборотный капитал предприятия формировался за счет собственных источников и краткосрочных обязательств. На покрытие оборотного капитала за счет собственных источников в начале и конце года было использовано, соответственно, 4910 и 5659 тыс. руб., что составило 33,0 и 28,5 % общей суммы покрытия. Таким образом, стоит отметить неблагоприятную тенденцию уменьшения собственного оборотного капитала на 4,5 процентных пункта. Наибольшую долю среди всех источников формирования оборотного капитала занимают краткосрочные обязательства. Их удельный вес на начало и конец года составил, соответственно, 70,7 и 79,3 %. Также, вследствие неправильного управления денежными потоками к концу года на предприятии произошел перерасход фонда потребления на сумму в 1547 тыс. руб.

Для расчета влияния факторов на величины собственного оборотного капитала используется метод сравнения, что можно наблюдать в Приложении 11. Из данных Приложения 11 видно, что собственный оборотный капитал предприятия сократился на 249 тыс. руб. или на 5,7 %. Наибольшее влияние на прирост оказали приросты фондов накопления и прочих источников собственного капитала. Увеличение суммы основных средств и незавершенных капитальных вложений, наоборот, оказали наибольшее отрицательное влияние на уровень собственного оборотного капитала. Также отрицательным образом на уровне собственного оборотного капитала сказался перерасход фонда потребления на 1547 тыс. руб.

Фиктивный капитал, его формы

... и облигаций, как правило, значительно превышает реально вложенный в предприятие капитал. Разница между размерами действительного и фиктивного капитала составляет учредительскую прибыль. Учредительская прибыль – это доход, ... собственную материальную форму (например, в виде бумажного сертификата, записи по счетам и т.п.). Ценная бумага как капитал есть всегда фиктивный, а не действительный капитал. ...

Значительный удельный вес в составе источников формирования капитала предприятия в настоящее время занимает кредиторская задолженность. Кредиторскую задолженность, также как и дебиторскую, изучают в динамике, по отдельным ее видам и срокам образования.

Для изучения состава, структуры и динамики кредиторской задолженности составляется Приложение 12.

Данные Приложения 12 говорят о том, что в структуре кредиторской задолженности предприятия произошли значительные изменения. Увеличился удельный вес задолженности бюджету на 1,2 процентных пункта (с 1,4 до 2,6 %).

Тревожит также рост доли кредиторской задолженности по авансам полученным с 13,6 до 43,8 %. При этом также несколько увеличился удельный вес задолженности по оплате труда с 5,9 до 7,0 %. Стоит отметить значительное сокращение кредиторской задолженности по расчетам с поставщиками и подрядчиками. Ее доля снизилась с 73,7 до 37,0 % (на 36,7 процентных пункта).

К концу года предприятие смогло изыскать средства и частично решило вопрос резкого увеличения просроченной кредиторской задолженности на начало 2009 года. В результате ее доля в общей сумме кредиторской задолженности сократилась на 19,8 процентных пункта (с 37,2 до 17,4 %).

В процессе анализа структуры капитала предприятия важное значение имеет сопоставление дебиторской и кредиторской задолженности.

Для сравнительной характеристики этих показателей составляется аналитическая таблица 9. [Таблица 9 – Состав дебиторской и кредиторской задолженности ОАО “Алтстрой” на конец 2009г.. См. Приложение 13]

Из данных таблицы 9 видно, что на конец отчетного года на предприятии наблюдается превышение кредиторской задолженности над дебиторской на 4196 тыс. руб. или в 3,6 раза Особенно велико превышение по расчетам за заказы, работы и услуги (на 2503 тыс. руб.) и по авансам (на 2536 тыс. руб.).

Это свидетельствует о том, что для предприятия характерна проблема взаимных неплатежей, и такая ситуация может самым отрицательным образом повлиять на финансовое состояние предприятия.

2.3. Анализ имущества предприятия

В процессе анализа имущества предприятия необходимо подробно рассмотреть источники образования средств. Поступление и приобретение имущества может осуществляться за счет собственных и заемных средств. Характеристика соотношения между собственными и заемными источниками раскрывает сущность финансовой устойчивости предприятия.

Для оценки источников формирования средств составляется Приложение 7. Из данных Приложения 7 видно, что общий прирост источников средств предприятия составил 45569 тыс. руб. или 43,3 %. При этом в структуре преобладают собственные источники: 90,5 % на начало года и 90,6 % — на конец. Таким образом, их доля увеличилась на 0,1 процентных пункта. На эту же величину сократился удельный вес заемных источников. Поэтому видно, что предприятие увеличивает свою финансовую независимость. Также стоит отметить, что на предприятии полностью отсутствуют долгосрочные обязательства, что является тенденцией для большинства промышленных предприятий. Таким образом, ОАО «Алтстрой» использует только краткосрочные обязательства. Довольно интересным является дальнейшее исследование структуры краткосрочных обязательств. Так, доля заемных средств в обязательствах к концу года увеличилась с 56,7 до 70,0 % (+13,3 процентных пункта).

Анализ бухгалтерской отчётности предприятия и пути его дальнейшего развития

... при написании дипломной работы, являются: Выявление назначения и роли финансового анализа;, Изучение показателей финансового анализа предприятия; Рассмотрение методов оценки и анализа финансового состояния предприятия с использованием таких форм годовой бухгалтерской отчетности за ...

Соответственно, удельный вес кредиторской задолженности снизился с 48,8 до 40,9 % (-7,9 процентных пункта).

Таким образом, здесь прослеживается стремление руководства предприятия привлекать краткосрочные кредиты для обеспечения ими оборотных активов.

ГЛАВА 3. УПРАВЛЕНИЕ КАПИТАЛОМ ОАО «АЛТСТРОЙ» И ПУТИ ЕГО РАЦИОНАЛИЗАЦИИ.

3.1. Совершенствование управления структурой капитала ОАО «Алтстрой»

На наш взгляд в качестве способов совершенствования управления структурой капитала предприятия, как со стороны государственных органов, так и со стороны самой компании можно отнести мероприятия рассматриваемые ниже.

1) Разработать политику и стратегию индустриально-инновационного развития экономики. Главная задача состоит в том, чтобы — структурировать инвестиционные проекты на основе акционерного капитала.

2) Активизировать и продолжать работу по привлечению зарубежных частных инвестиций, фонды венчурного инвестирования и частный капитал. Необходимо привлечение крупных зарубежных компаний инвесторов, работающих в отрасли, имеющих соответствующий опыт и технологии, и занимающих долю мирового рынка.

3) Своевременно прогнозировать и определять дополнительные финансовые потребности.

4) Совершенствовать систему управленческого учета, анализа и оценки затрат на акционерном предприятии. Оценка объемов реализации выпущенной продукции, ее себестоимости, сопоставления планируемых затрат (трудовых, материальных, финансовых) с полученным результатом позволит увеличить рентабельность производства. Определить, какой эффект будет получен от работы отдельных служб предприятия (производственных цехов, участков, ремонтных служб, отделов снабжения и сбыта и т. д.).

В снижении издержек, и что в этом плане сотрудникам соответствующей службы еще надлежит конкретно сделать в следующем отчетном периоде, например, уменьшить перерасход материалов, тепла, электроэнергии на выпуск того или иного изделия; ускорить ремонт оборудования, снизить уровень излишних запасов.

Основным источником инвестиционных ресурсов в новых экономических условиях должен стать фондовый рынок. В данном контексте анализ и оценка стоимости и инвестиционной привлекательности акционерного капитала предприятия эмитента имеет особую актуальность. Это связано с тем, что: акционерное общество — это форма коллективной предпринимательской деятельности; ценные бумаги играют важную роль в качестве основного инструмента инвестиционного процесса, способствующие достижению формирования условий экономического роста. Формирование акционерного капитала является одним из важных факторов инвестиционной привлекательности и развития предприятия; повышения финансовой устойчивости и повышения кредитоспособности; является стратегическим и бессрочным источником финансирования и роста стоимости акций.

3.2. Способы увеличения капитала ОАО «Алтстрой

Из анализа структуры капитала ОАО «Алтстрой» можно сделать вывод, что предприятию требуется стратегический инвестор, т.е. прямое финансирование. Прямое финансирование, на первый взгляд, выглядит очень просто. Инвестор вносит деньги или иное имущество в уставный капитал предприятия или покупает акции этого предприятия и, таким образом, получает право на долю в будущих прибылях (дивиденды).

Особенности организации финансов предприятий различных организационно-правовых ...

... на вере Отличительный признак Наименование организационно-правовых форм и комментарии Полное товарищество ... финансов предприятий. 2.1. Особенности финансов хозяйственных товариществ Хозяйственными товариществами признаются коммерческие организации с разделенным на доли (вклады) учредителей (участников) уставным (складочным) капиталом. ... которых государство владеет «золотой» акцией Нет данных Нет данных ...

Величина доли определяется величиной вклада в уставный капитал или числом приобретенных акций.

Простота эта, однако, обманчива. Дело в том, что владение акциями дает инвестору право не только на долю в будущих прибылях, но и на долю в имуществе предприятия в случае его ликвидации. Это означает, что стоимость акций прибыльного предприятия может расти, даже если предприятие не платит дивидендов (нераспределенная прибыль — это ведь тоже имущество).

В процессе продажи акций предприятия у учредителя может возникнуть вполне закономерный вопрос: а сколько компании потребуется капитала со стороны, чтобы стабилизировать свое финансовое положение и начать эффективно работать? Эта информация чрезвычайно важна, т.к. владельцам предприятия необходимо знать какой процент акций нужно продать, а сколько стоит оставить у себя для сохранения влияния на предприятие и получения в будущем дохода.

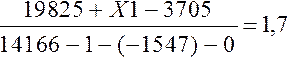

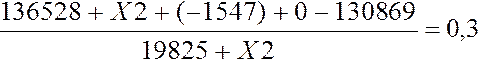

Сумму необходимого капитала для предприятия можно рассчитать, воспользовавшись Правилами по анализу финансового состояния и платежеспособности субъектов предпринимательской деятельности. В соответствии с ними для того, чтобы предприятие было признано платежеспособным, коэффициенты текущей ликвидности и обеспеченности собственными оборотными средствами должны быть не ниже нормативных значений (1,7 и 0,3, соответственно).

Расчет суммы необходимого капитала производится обратным способом при подстановке в формулу нормативных значений коэффициентов.

Подставляем в Формулу (2) данные из приведенных выше таблиц.

Подставляем в Формулу (3) данные из приведенных выше таблиц.

Результаты расчета обобщены в Приложении 14. Из данных Приложения 14 видно, что на 1 января 2010 года ОАО «Алтстрой» является неплатежеспособным предприятием с неудовлетворительной структурой бухгалтерского баланса. Предприятие станет платежеспособным, если сумма привлеченного капитала составит не менее 10590 тыс. руб. Для этого следует продать по номинальной стоимости 11,46 % акций завода. Стоит отметить, что данная сумма необходима только для вывода предприятия из кризисного положения. Если руководством ставится цель на дальнейшее развитие и укрепление предприятия, повышение рентабельности и улучшение финансового состояния, то привлекаемая сумма капитала должна быть гораздо больше.

ЗАКЛЮЧЕНИЕ

Капитал всякого предприятия может быть представлен двумя составляющими: собственными и заемными средствами.

Собственный капитал представлен уставным, добавочным и резервным капиталом, а также фондами накопления и нераспределенной прибылью. Заемные средства представляют собой правовые и хозяйственные обязательства предприятия перед третьими лицами. К основным видам обязательств предприятия относятся: долгосрочные и краткосрочные кредиты банков, долгосрочные и краткосрочные займы, кредиторская задолженность предприятия поставщикам и подрядчикам, по расчетам с бюджетом, по расчетам по оплате труда, по расчетам по социальному страхованию и другая кредиторская задолженность.

Формирование оптимальной структуры капитала неразрывно связано с учетом особенностей каждой из его составных частей. Собственный капитал характеризуется следующими основными положительными особенностями: простотой привлечения; более высокой способностью генерирования прибыли во всех сферах деятельности; обеспечением финансовой устойчивости развития предприятия, его платежеспособности в долгосрочном периоде, а соответственно, и снижением рынка банкротства. Вместе с тем, ему присущи следующие недостатки: ограниченность привлечения; высокая стоимость в сравнении с альтернативными заемными источниками формирования капитала; неиспользуемая возможность прироста коэффициента рентабельности собственного капитала за счет привлечения заемных финансовых средств.

Заемный капитал характеризуется следующими положительными особенностями: достаточно широкими возможностями привлечения; обеспечением роста финансового потенциала предприятия при необходимости существенного расширения его активов и возрастания темпов роста объема его хозяйственной деятельности; более низкой стоимостью в сравнении с собственным капиталом за счет обеспечения эффекта ”налогового счета”; способностью генерировать прирост финансовой рентабельности (коэффициента рентабельности собственного капитала).

В то же время использование заемного капитала имеет следующие недостатки: возрастает риск неплатежеспособности; активы, сформированные за счет заемного капитала, формируют меньшую (при прочих равных условиях) норму прибыли, которая снижается на сумму выплачиваемого ссудного процента во всех его формах; высокая зависимость стоимости заемного капитала от колебаний конъюнктуры финансового рынка; сложность процедуры его привлечения.

В результате исследования, проведенного на ОАО «Алтстрой», было установлено, что по состоянию на 1.01.2010 г. привлечение заемных средств на данном предприятии абсолютно невыгодно. Выгоднее наращивать собственные средства, чем брать кредит: привлечение заемных средств обходится предприятию дороже привлечения собственных средств.

Дополнительная эмиссия акций позволит предприятию привлечь капитал со стороны, не прибегая к дорогостоящим кредитам банков. При этом в пассиве баланса значительно изменится структура капитала: возрастет доля собственных средств при снижении доли заемных. Если рассматривать актив баланса, то там увеличится удельный вес собственного оборотного капитала, что в свою очередь позволит предприятию закупить новое оборудование, технологии, сырье и материалы для более эффективной работы. Таким образом, в результате акционирования предприятию будет дан определенный «толчок» в его развитии.

Главные трудности у предприятия могут возникнуть в процессе размещения акций. Необходимо найти инвестора, который согласится вложить значительную сумму средств в предприятие. Это осуществимо только в результате рационального управления инвестиционной привлекательностью акций.

В данной ситуации ставку следует сделать на прямое финансирование какого-нибудь стратегического инвестора. Большое внимание также следует уделить разработке оптимальной дивидендной политики. В сложившихся условиях, для ОАО «Алтстрой» наиболее оптимальным будет использование консервативной дивидендной политики, при которой дивиденды выплачиваются по остаточному принципу. В дальнейшем, при улучшении финансового состояния предприятия и росте рентабельности, компания сможет перейти к более умеренной дивидендной политике и начать выплачивать дивиденды в большем размере.

Также большую ценность представляет информация об объеме инвестиций, необходимом для того, чтобы привести финансовое состояние и платежеспособность в соответствие с нормами, принятыми в РФ. В результате расчетов было выяснено, что минимально необходимая сумма составляет 10 590 тыс. руб., что соответствует 11,46 % акций вновь образованного предприятия.

СПИСОК ЛИТЕРАТУРЫ

[Электронный ресурс]//URL: https://pravsob.ru/kursovaya/imuschestvo-i-kapital-predpriyatiya/

1. Балабанов И.Т.Основы финансового менеджмента, как управлять капиталом? – М.: Финансы и статистика, 2006. – 383 с.

2. Бородин И.А.Финансы предприятий отраслей народного хозяйства: Учеб. пособие / РГЭА, Ростов-н/Дону, 2005. – 118 с.

3. Бородина Е.И., Голикова Ю.С., Колчина Н.В., Смирнова З.М.Финансы предприятий. – М.: Банки и биржи, 2005. – 208 с.

4. Брейли Р, Майерс С.Принципы корпоративных финансов: Пер. с англ. – М.: ЗАО «Олимп-Бизнес», 2007. – 1120 с.

5. Ветров В.В.Операционный аудит-анализ. – М.: Перспектива, 2005. – 160 с.

6. Ворст И., Ревентлоу Г.Г.Экономика фирмы: Учебник. Пер. с датск. – М.: Высшая школа. – 2004. – 272 с.

7. Глазьев С. Как добиться экономического роста – М.: Перспектива, 2004. – 199 с.

8. Зайцев Н.Л.Экономика промышленного предприятия: Учебное пособие. – М.: ИНФРА-М, 2006. – 284 с.

9. Как обеспечить рост капитала воспроизводственные основы экономики фирмы. Учебное пособие / Под ред. А.Г. Грязновой и С.А. Ленской. – М.: Финансовая Академия при Правительстве РФ, 2006. – 120 с.

10. Канаш И.С.Оценка рыночной стоимости собственного капитала предприятий. Вопросы методологии и практики: Автореф. дис., 2006. – 22 с.

11. Кондраков Н.П.Бухгалтерский учет, анализ хозяйственной деятельности и аудит. – М.: Перспектива, 2004. – 339 с.

12. Крейнина М.Н.Анализ финансового состояния и инвестиционной привлекательности АО в промышленности, строительстве и торговле. – М.: ДИС, 2004. – 255 с.

13. Моляков Д.С.Финансы предприятий отраслей народного хозяйства: Учеб. пособие. – М.: Финансы и статистика, 2006. – 176 с.

14. Предприятие: стратегия, структура, положения об отделах и службах, должностные инструкции / Волкова К.А., Дежкина И.П., Казакова Ф.К., Сергеева И.А. – М.: Экономика. – 2007. – 525 с.

15. Реформа предприятия и управление финансами: Учебно-методич. пособие для рос. бизнеса./ Авт. кол.: Ильдеменов С.В., Дранко О.И. – М.: ИСАРП. – 2009. – 156 с.

16. Сабанти Б.М.Финансы современной России: учебное пособие. – СПб.: Изд-во СПУФЭ, 2003. – 351 с.

17. Скалозубова Н.А., Штейнман М.Я.Финансовое планирование. – М.: Финансы, 2001. – 413 с.

18. Томпсон А.А., Стрикленд А. Дж.Стратегический менеджмент. Искусство разработки и реализации стратегии: Пер. с англ. – М.: Банки и биржи, ЮНИТИ, 2008. – 576 с.

19. Андрианов В.Иностранный капитал в экономике России // Экономист. 2005. – №3. – С. 92-96.

20. Артеменков Л.И., Артеменкова И.Л.О феномене дисконтирования и методике изложения капитализации в теории и практике ипотечного кредита // Вопросы оценки. – 2006. – №1. – С.4-13.

21. Давиденко Н., Кудашев А.Финансовый менеджмент: эволюция взглядов и уточнение предмета // Проблемы теории и практики управления. – 2007. – №1. – С. 116-118.

22. Ефимова О.В.Анализ платежеспособности предприятий // Бухгалтерский учет. – 2006. – № 4. – С. 51-54.

23. Качанов О., Мешалкин В.Увеличение оборотных средств: простая формальность или условие выживания // Экономическая газета. – 2004. – №4. – С.10.

24. Литвин М.И.Как определить плановую потребность в оборотных средствах // Финансы. – 2006. – №10. – С.10-13.

25. Милованова С.И.Правовые и налоговые аспекты процедуры увеличения уставного капитала акционерного общества // Консультант, 2008. – №6. – С.65-71.

26. Никитин С.М., Никитин А.С.Прибыль и перелив капитала: теоретические и практические проблемы // Деньги и кредит. – 2007. – №3. – С.32-43.

27. Новодворский В.Д., Хорин А.Н.Об оценке основных средств // Бухгалтерский учет. – 2006. – №5. – С.24-27.

28. Стоянова Е.С.Анализ потребности в оборотных средствах // Бухгалтерский учет. – 2004. – №3. – С.15-17.