Таблица 1 Анализ состава и динамики прибыли организации

| Базисный период | Отчетный период | Отклонение от предшествую-щего периода | Темп роста, % | ||||

| Показатели | тыс.р. | в % к прибыли в п.6 | тыс.р. | в % к прибыли в п.6 | по сумме | в % к итогу | |

| 1. Прибыль (убыток) от продаж | 41 074 | 128,42 | 70 246 | 111,01 | 29 172 | -17,41 | 171 |

| 2.

Операционные доходы |

11938 | 37,32 | 7887 | 12,46 | -4 051 | -24,86 | 66,07 |

| 3. Операционные расходы | 19 666 | 61,49 | 14853 | 23,47 | -4 813 | -38,02 | 75,53 |

| 4. Внереализационные доходы | 2046 | 6,40 | 0,00 | -2 046 | -6,40 | 0,00 | |

| 5.

Внереализационные расходы |

3 408 | 10,66 | 0,00 | -3 408 | -10,66 | 0,00 | |

| 6. Итого прибыль (убыток) до налогообложения | 31 984 | 100,00 | 63 280 | 100,00 | 31 296 | 0,00 | 197,85 |

| 7. Отложенные налоговые активы | 0,00 | 0,00 | 0 | 0,00 | |||

| 8.

Отложенные налоговые обязательства |

2743 | 8,58 | -3238 | 5,12 | -5 981 | -3,46 | -118,05 |

| 9. Текущий налог на прибыль | 5956 | 18,62 | 19034 | 30,08 | 13 078 | 11,46 | 319,58 |

| 10. Иные аналогичные обязательные платежи | 225 | 0,70 | 16 | 0,03 | -209 | -0,68 | 7,11 |

| 11. Чистая прибыль (убыток) | 23 060 | 72,10 | 47 468 | 75,01 | 24 408 | 2,91 | 205,85 |

Основной источник информации — «Отчет о прибылях и убытках» (форма № 2).

![]()

Аналогично находится темп роста по остальным показателям

Как показывают расчеты, приведенные в таблице 1, общая сумма прибыли до налогообложения за исследуемый период увеличилась на 97,85%. Прибыль от реализации продукции составляет 28,42% в 2006 году и 11,01% в 2007 году. Удельный вес прочих финансовых результатов составляет в 71,58% в 2006 году и 88,99% в 2007 году.

Следует отметить, что в отчетном году увеличилась налоговая нагрузка на прибыль с 18,62% до 30,08%. В результате чего доля чистой прибыли, оставшейся в распоряжении предприятия выросла незначительно с 72,1% до 75,01%., а абсолютный размер ее увеличился на 24 408 тыс. рублей.

Темп роста чистой прибыли выше темпов роста общей суммы прибыли, заработанной предприятием в отчетном году, что следует оценить положительно.

Таблица 2. Анализ прибыли от продаж, тыс.р

| Показатели | Базисный период | Отчетный период | Изменение |

| Выручка от продаж | 188 967 | 286 532 | 97 565 |

| Себестоимость проданной продукции | 48 501 | 85 666 | 37 165 |

| Коммерческие расходы | 99 392 | 130 620 | 31 228 |

| Управленческие расходы | — | — | — |

| Прибыль от продаж | 41 074 | 70 246 | 29 172 |

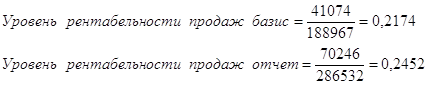

| Уровень рентабельности продаж | 0,2174 | 0,2452 | 0,0278 |

| Влияние на изменение прибыли от продаж | |||

| — объема продаж | х | х | 21206,79701 |

| — уровня рентабельности продаж | х | х | 7965,202993 |

Основной источник информации — «Отчет о прибылях и убытках» (форма № 2).

![]()

Основную часть прибыли предприятия получают от реализации продукции, работ, услуг. Рассмотрим влияние на изменение прибыли от продаж – объема продаж, используя способ абсолютных разниц:

Изменение прибыли от продаж = Изменение выручки * Рентабельность продаж в базисном периоде =

![]()

Изменение уровня рентабельности продаж также привело к изменению прибыли от продаж

Изменение прибыли от продаж = изменение уровня рентабельности продаж * Выручка отчетного периода =

![]()

Итого: ![]()

Результаты расчетов показывают, что рост прибыли обусловлен в основном увеличением выручки от продаж, т.е. объемов продаж. Это привело к увеличению прибыли от продаж на 21 209,79701 тыс. рублей. А изменение рентабельности продаж привело к меньшему увеличению прибыли от продаж – 7965,202993 тыс. рублей.

Таблица 3. Анализ рентабельности производственных фондов

| Показатели |

Базисный период |

Отчетный период | Изменение |

| Выручка-нетто, тыс. руб. | 188 967 | 286 532 | 97 565 |

| Прибыль от продаж, тыс. руб. | 41 074 | 70 246 | 29 172 |

| Среднегодовая стоимость основных фондов, тыс.р. | 21168,5 | 19265,5 | -1 903 |

| Среднегодовая стоимость материальных оборотных средств (запасов), тыс.р. | 52679 | 56012,5 | 3 334 |

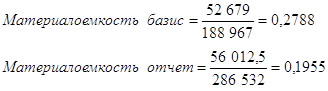

| Рентабельность продаж | 0,2174 | 0,2452 | 0,0278 |

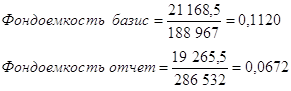

| Фондоемкость продукции | 0,1120 | 0,0672 | -0,0448 |

| Материалоемкость продукции | 0,2788 | 0,1955 | -0,0833 |

| Рентабельность производственных фондов | 0,5562 | 0,9332 | 0,3770 |

Основной источник информации — «Баланс» (форма № 1),«Отчет о прибылях и убытках» (форма № 2).

По данным «Баланса» рассчитываем среднегодовую стоимость основных фондов и среднегодовую стоимость материальных оборотных средств (запасов).

Показатель рентабельности продаж указываем из расчетов таблицы 2.

Показатель фондоемкости продукции характеризует стоимость основных производственных фондов, приходящихся на единицу стоимости выпускаемой продукции

Фондоемкость = Среднегодовая стоимость ОФ/Выручка

Материалоемкость продукции – это отношение суммы материальных затрат к стоимости произведенной продукции. Этот показатель говори какие материальные затраты необходимы и фактически приходятся на производство единицы продукции.

Материалоемкость = Среднегодовая стоимость материальных оборотных средств / Выручку

Рентабельность производственных фондов = Рентабельность продаж / (фондоотдача + материалоемкость)

Показатели фондоемкости и материалоемкости имеют отрицательную динамику, это говорит о том, что для производства единицы продукции в отчетном периоде (в 2007 году) было использовано меньшее количество основных фондов и материальных запасов. Такое снижение могло произойти за счет использования на предприятии новых технологий. Снижение материалоемкости зависит не только от снижения норм расходов материалов на единицу продукции, но и объемов произведенной продукции, цен на материальные ресурсы и отпускных цен на продукцию.

Далее в таблице 4 рассмотрим влияние фондоемкости, материалоемкости и рентабельности продаж на рентабельность производственных фондов.

Таблица 4. Рабочая таблица по расчету влияния факторов на рентабельность производственных ресурсов (способ цепных подстановок)

| Последовательность подстановки | Взаимодействующие | Рентабельность производственных фондов | Величина влияния факторов на уровень рентабельности | Наименование фактора | ||

| факторы | ||||||

| фондоемкость | Материало-емкость | рентабельность продаж | ||||

| Базисный период | 0,1120 | 0,2788 | 0,2174 | 0,5562 | — | |

| Первая подстановка | 0,0672 | 0,2788 | 0,2174 | 0,6282 | 0,0720 | Ф ёмк |

| Вторая подстановка | 0,0672 | 0,1955 | 0,2174 | 0,8273 | 0,1992 | М ёмк |

| Отчетный период | 0,0672 | 0,1955 | 0,2452 | 0,9332 | 0,1058 | R пр |

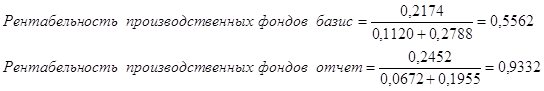

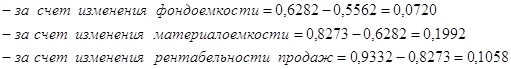

Расчет рентабельности производственных фондов произведен в таблице 3.Далее способом цепных подстановок рассмотрим изменение рентабельности производственных фондов.

Первая подстановка:

![]()

Вторая подстановка:

![]()

Далее рассчитываем влияние факторов:

На предприятии произошло в отчетном периоде увеличение рентабельности производственных фондов как за счет фондоемкости (на 0,0720) и материалоемкости (на 0,1992), так и за счет рентабельности продаж (на 0,1058).

Таблица 5. Динамика состава и структуры имущества предприятия

| Среднегодовая стоимость,тыс.р | Структура, % | Изменение | ||||

| Состав имущества | Базисн. период | Отчетн период | Базисн. период | Отчетн. период | По сумме | По уд. |

| весу | ||||||

| I. Внеоборотные активы всего | 23442,0 | 20464,5 | 19,49 | 14,16 | -2977,5 | -5,34 |

| в том числе: | ||||||

| Нематериальные активы | — | — | — | — | — | — |

| Основные средства | 21168,5 | 19265,5 | 17,60 | 13,33 | -1903,0 | -4,28 |

| Незавершенное строительство | 2117,5 | 733,5 | 1,76 | 0,51 | -1384,0 | -1,25 |

| Доходные вложения в материальные ценности | — | — | — | — | — | — |

| Долгосрочные финансовые вложения | ||||||

| Отложенные налоговые активы | 22,0 | 22,0 | 0,02 | 0,02 | 0,0 | 0,00 |

| Прочие внеоборотные активы | 134,0 | 443,5 | 0,11 | 0,31 | 309,5 | 0,20 |

| II. Оборотные активы–всего | 96824,0 | 124102,0 | 80,51 | 85,84 | 27278,0 | 5,34 |

| в том числе: | 0,00 | 0,00 | 0,00 | |||

| Запасы, из них: | 55771,0 | 56414,0 | 46,37 | 39,02 | 643,0 | -7,35 |

| сырье и материалы | 32667,0 | 28016,5 | 27,16 | 19,38 | -4650,5 | -7,78 |

| – остатки НЗП | 3092,5 | 2697,0 | 2,57 | 1,87 | ||

| – готовая продукция и товары для реализации | 16919,5 | 25299,0 | 14,07 | 17,50 | 8379,5 | 3,43 |

| – товары отгруженные | 0,00 | 0,00 | 0,0 | 0,00 | ||

| – прочие запасы и затраты | 3092,0 | 401,5 | 2,57 | 0,28 | -2690,5 | -2,29 |

| Долгосрочная дебиторская задолженность | 35072,5 | 46585,5 | 29,16 | 32,22 | ||

| Краткосрочная дебиторская задолженность | 1964,5 | 1735,5 | 1,63 | 1,20 | -229,0 | -0,43 |

| в том числе: | 0,00 | 0,00 | 0,00 | |||

| – покупатели и заказчики | 1964,5 | 1735,5 | 1,63 | 1,20 | -229,0 | -0,43 |

| Краткосрочные финансовые вложения | 0,00 | 0,00 | 0,0 | 0,00 | ||

| Денежные средства | 4010,5 | 19361,0 | 3,33 | 13,39 | 15350,5 | 10,06 |

| Прочие оборотные активы | 5,5 | 6,0 | 0,00 | 0,00 | ||

| Всего имущества | 120266,0 | 144566,5 | 100 | 100 | 24300,5 | Х |

Финансовое состояние предприятия и его устойчивость в значительной степени зависят от того, каким имуществом располагает предприятие, в какие активы вложен капитал и какой доход они приносят.

Сведения о размещении капитала, имеющееся в распоряжении предприятия, содержатся в активе баланса (форма 1).

Горизонтальный анализ активов предприятия показывает, что абсолютная их сумма за отчетный период возросла на 24 300,5 тыс. руб. Если бы не было инфляции, то можно было бы сделать вывод, что предприятие повышает свой экономический потенциал. В условиях инфляции этого сказать нельзя, поскольку основные средства, остатки незавершенного капитального строительства периодически переоцениваются с учетом индекса цен. Вновь поступившие запасы отражены по текущим ценам, ранее оприходованные запасы по ценам, действующим на дату их поступления. Средства в расчетах, денежная наличность не переоцениваются. Поэтому очень трудно привести все статьи актива баланса в сопоставимый вид. Оценить деловую активность предприятия можно только по соотношению темпов роста основных показателей – совокупных активов, объема продаж и прибыли.

100%<Темп роста активов<Темп роста объемов продаж<Темп роста прибыли. Данные соотношения называют «золотым правилом экономики предприятия»

На анализируемом предприятии темп роста среднегодовой суммы активов составил 120,21% (144 566,5/120 266*100), объема продаж – 151,63% (286532/188967*100), прибыли – 197,85 (из таблицы 1).

Можно сделать вывод, что предприятие развивается довольно динамично, что позволяет укреплять его финансовое состояние.

Вертикальный анализ активов баланса, отражая долю каждой статьи в общей валют баланса, позволяет определить значимость изменений по каждому виду активов. Полученные данные показывают, что структура активов анализируемого предприятия изменилась довольно существенно: уменьшилась доля основного капитала на 5,34%, а оборотного, соответственно, увеличилась. Особое внимание стоит уделить динамике основных средств, так как они имеют большой удельный весь в долгосрочных активах предприятия. Снижение стоимости основных средств на предприятии в 2007 году на 1 903 тыс. руб. или на 4,28% может привести с снижению объемов выпуска продукции, а также к снижению качества продукции в связи со старением оборудования.

Увеличение оборотных активов составило 27 278 тыс. руб. В структуре оборотных активов произошло уменьшение запасов на 7,35 пунктов и дебиторской задолженности на 2,72 пункта (2,29+0,43).

Денежные средства в отчетном периоде увеличились на 15 350,5 тыс. руб. или на 10,06%. Темп прироста оборотных активов составил 28,17% (124102/96824), он значительно выше прироста внеоборотных активов, что свидетельствует о тенденции к увеличению оборачиваемости мобильных активов, создающей благоприятные условия для предприятия.

Проанализировав состав и структуру имущества предприятия можно сделать вывод, что предприятие в большей степени направляет свою производственно-хозяйственную деятельность на выпуск продукции, при этом не стремится сохранять свои производственные фонды, которые подлежат износу.

Таблица 6. Динамика состава и структуры источников средств предприятия

| Состав источников | Среднегод. стоимость, тыс.р. | Структура, % | Изменение | |||

| Базисн. год | Отчетный год | Базисн год | Отчетн. год | По сумме | По уд.весу | |

| I. Собственный капитал — всего | 67 033,0 | 102 297,0 | 55,74 | 70,76 | 35 264,0 | 15,02 |

| в том числе: | ||||||

| 1) уставный капитал (за минусом собственных акций, выкупленных у акционеров) | 500,0 | 500,0 | 0,42 | 0,35 | 0,0 | -0,07 |

| 2) добавочный капитал | ||||||

| 3) резервный капитал | 75,0 | 75,0 | 0,06 | 0,05 | 0,0 | -0,010 |

| 4) нераспределенная прибыль | 66 458,0 | 101 722,0 | 55,26 | 70,36 | 35 264,0 | 15,10 |

| II. Долгосрочные обязательства | 6 354,0 | 6 106,5 | 5,28 | 4,22 | -247,5 | -1,06 |

| III. Краткосрочные обязательства всего | 46 879,0 | 36 163,0 | 38,98 | 25,01 | -10 716,0 | -13,96 |

| в том числе: | ||||||

| 1) кредиты и займы | 10 777,5 | 8 033,0 | 8,96 | 5,56 | -2 744,5 | -3,40 |

| 2) кредиторская задолженность, | 30 604,5 | 25 433,5 | 25,45 | 17,59 | -5 171,0 | -7,85 |

| из нее: | ||||||

| – поставщики и подрядчики | 11 466,5 | 12 025,5 | 9,53 | 8,32 | 559,0 | -1,22 |

| – перед персоналом предприятия | 7 878,0 | 6 586,0 | 6,55 | 4,56 | -1 292,0 | -1,99 |

| – перед бюджетом и внебюджетными фондами | 10 209,5 | 6 462,5 | 8,49 | 4,47 | -3 747,0 | -4,02 |

| – прочие кредиторы | 1 050,5 | 359,5 | 0,87 | 0,25 | -691,0 | -0,62 |

| 3) задолженность участникам по выплате доходов | 0,0 | 0,00 | ||||

| 4) доходы будущих периодов | 1 111,0 | 529,0 | 0,92 | 0,37 | -582,0 | -0,56 |

| 5) резервы предстоящих расходов | 0,0 | 0,00 | ||||

| 6) прочие краткосрочные обязательства | 4 386,0 | 2 167,5 | 3,65 | 1,50 | -2 218,5 | -2,15 |

| Всего источников | 120 266,0 | 144 566,5 | 100 | 100 | 24 300,5 | |

Руководство предприятия должно иметь четкое представление, за счет каких источников ресурсов оно будет осуществлять свою деятельность, и в какие сферы деятельности будет вкладывать свои капитал. Забота об обеспечении бизнеса необходимыми финансовыми ресурсами является ключевым моментом в деятельности любого предприятия. Поэтому анализ источников формирования и размещения капитала имеет исключительно большое значение.

От степени соотношения собственного и заемного капитала во многом зависит финансовое положение предприятия и его устойчивость.

Из таблицы 6 видно, что на данном предприятии основной удельный вес в источниках формирования активов занимает собственный капитал, и в отчетный период его доля заметно возросла на 15,02% или на 35 264 тыс. руб., а заемного капитала уменьшилась на 15,02%.

В структуре собственного капитала значительно увеличилась сумма ( на 35 264 тыс.руб.) и доля (на 15,1%) нераспределенной прибыли при одновременном уменьшении удельного веса уставного капитала (на 0,07%).

Большое влияние на финансовое состояние предприятия оказывают состав и структура заемных средств, т.е. соотношение долгосрочных и краткосрочных финансовых обязательств. Из таблицы 6 следует, что за отчетный период сумма заемных средств уменьшилась на 10 963,5 тыс. руб. или на 15,02%. Произошли существенные изменения в структуре заемного капитала: значительно уменьшилась доля краткосрочных обязательств. В составе кредиторской задолженности наибольший удельный вес имеет задолженность перед поставщиками и подрядчиками: 9,53% в 2006 году и 8,32% в 2007 году. Также значительный удельный вес имеет задолженность перед бюджетом и внебюджетными фондами 8,49% в 2006 году и 4,47% в 2007 году. По вышеперечисленным обязательствам наблюдаются наибольшее снижение по удельному весу.

В целом предприятие в отчетном году увеличило собственные средства за счет увеличения нераспределенной прибыли. Ему удалось снизить сумму привлеченных средств за счет снижения кредиторской задолженности, однако предприятие не может обойтись без долгосрочных заемных средств. Использование заемных средств выгодно предприятию только в том случае, когда проценты по обязательствам ниже получаемой предприятием прибыли. Необходимо учитывать, что кредиторская задолженность одновременно является источником покрытия кредиторской задолженности. На исследуемом предприятии кредиторская задолженность превышает дебиторскую.

Таким образом, анализ структуры собственных и заемных средств необходим для оценки рациональности формирования источников финансирования деятельности предприятия и его рыночной устойчивости.

Таблица 7. Анализ показателей финансовой устойчивости

| Показатели | Формула расчета показателя | На конец периода | Нормативное значение | Изменение за отчетн. период | |

| Базисного | Отчетного | ||||

| Собственный оборотный капитал | (СК+ДСО)-ВА | 63 977 | 111 901 | 47 924 | |

| Коэффициент обеспеченности собственными средствами | СОК/ОА | 0,6385 | 0,7561 | 0,1-0,5 | 0,1175 |

| Коэффициент независимости | СК/ВБ | 0,6413 | 0,7564 | 0,2-0,3 | 0,1151 |

| Коэффициент финансирования | CК / ЗК | 1,7877 | 3,1047 | >1 | 1,3170 |

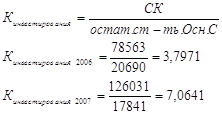

| Коэффициент инвестирования | СК/от ст-ть ОС | 3,7971 | 7,0641 | >1 | 3,2670 |

| Коэффициент мобильности собственного капитала | СОК/СК | 0,8143 | 0,8879 | 0,3-0,5 | 0,0735 |

| Коэффициент финансовой устойчивости | (СК+ДСО)/ВБ | 0,7043 | 0,7833 | > 0,6 | 0,0790 |

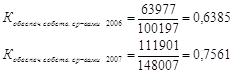

Главную роль в организации текущей деятельности предприятия играют собственные оборотные средства, обеспечивающие его имущественную и оперативную самостоятельность. Собственные оборотные средства формируются в период создания фирмы, когда их источником служит уставной капитал. В дальнейшем собственным источником формирования оборотных средств становится прибыль.

Кроме того, для обеспечения бесперебойности и ритмичности процессов снабжения, производства и реализации продукции предприятия используют так называемые приравненные к собственным оборотные средства. Это денежные средства, постоянно находящиеся в обороте предприятия, но ему не принадлежащие. Таким образом, величина собственного оборотного капитала предприятия рассчитывается следующим образом:

![]()

На конец отчетного периода величина собственного оборотного капитала возросла на 47 924 тыс.руб. Т.к величина СОК>0 это означает, что в формировании оборотных активов участвуют не только заемные средства, но и собственные средства.

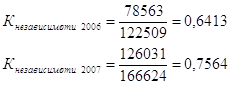

Коэффициент обеспеченности собственными средствами показывает долю собственных оборотных средств в общей сумме основных источников для формирования запасов.

Коэффициент независимости показывает удельный вес собственного капитала в общей валюте баланса.

Коэффициент независимости выше нормативного значения. Чем выше значение этого коэффициента, тем более устойчивее финансовое состояние предприятия.

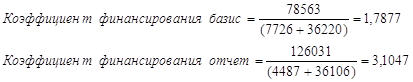

Для анализа финансового состояния предприятия необходимо рассчитать коэффициент финансирования

Коэффициент финансирования за анализируемые периоды выше нормы в целом предприятие практически полностью финансируется за счет собственных средств. Так на 1 рубль заемных средств приходится в базисном периоде 1,79 руб., а в отчетном 3,10 руб. собственного капитала.

(N ³ 1)

(N ³ 1)

Из расчетов видно, что коэффициент инвестирования выше нормативного значение, это говорит о том, что собственный капитал финансируется за счет собственных средств предприятия.

![]() (N ³ 0,3-0,5)

(N ³ 0,3-0,5)

![]() или 81,43%

или 81,43%

![]() или 88,79%

или 88,79%

Поскольку результат коэффициента мобильности за оба года выше нормы, то можно судить о том, что в базисном и в отчетном периодах собственный капитал участвует в финансировании текущей деятельности.

Найдем коэффициент финансовой устойчивости по формуле:

![]() (N ³ 0,6)

(N ³ 0,6)

![]() или 70,43%

или 70,43%

![]() или 78,33%

или 78,33%

Превышение собственных средств над заемными в базисном и отчетном году означает, что данное предприятие обладает достаточным запасом финансовой устойчивости.

Вывод: На данном предприятии, все коэффициенты, в том числе и коэффициент финансовой устойчивости определен как больше нормы, и можно сказать что на предприятии присутствуют признаки финансовой устойчивости в анализируемых периодах:

- Собственный оборотный капитал повысился в отчетном году на 47924 тыс.руб. по сравнению с базисным;

- Запасы и затраты финансируются источниками формирования запасов и затрат в исследуемые периоды;

- Коэффициент обеспеченности собственными средствами выше нормы, и наблюдается тенденция к его повышению в отчетном году;

- Все выше указанное свидетельствует о том, что предприятие реализует оптимальную политику своей текущей деятельности. Следовательно, финансовое состояние предприятия можно классифицировать как нормальное.

Таблица 8. Анализ показателей платежеспособности

| Показатели | Формула расчета показателя | На конец периода | Нормативное значение | Изменение за отчетн. период | |

| Базисного | Отчетного | ||||

| 1. Коэффициенты ликвидности | |||||

| –текущей | стр. 290/(стр. 610+стр. 620+стр. | 2,839 | 4,1145 | 2-3 | 1,276 |

| –срочной (критической) | (стр. 290-стр. 210-стр. 220-стр. 230)/(стр. 610+стр. 620+стр. 630+стр. 660) | 0,218 | 0,959 | 0,6-0,7 | 0,741 |

| –абсолютной | (стр. 250+стр. 260) / (стр. 610+стр. 620+ стр. 630 + стр. 660) | 0,145 | 0,934 | 0,2-0,3 | 0,788 |

| 2.Соотношение дебиторской и кредиторской задолженности | Стр. 240/ стр. 620 | 0,140 | 0,028 | х | -0,112 |

| 3. Коэффициент | Стр. 290/стр. 10 ф2 | 0,53024 | 0,51655 | | -0,01369 |

| закрепления оборотных активов | |||||

| 4. Оборачиваемость кредиторской задолженности | стр. 10 ф.2 / стр. 620 | 10,35890 | 8,78259 | | -1,57631 |

| 5. Удельный вес кредиторской задолженности в краткосрочных обязательствах | стр. 620 / (стр. 610+стр. 620+стр. | 0,51683 | 0,90696 | | 0,39013 |

| 6. Влияние на изменение текущей ликвидности: | 1,27574 | ||||

| – коэффициента закрепления оборотных активов | | | | -0,07329 | |

| – оборачиваемости кредиторской задолженности | | | | -0,42082 | |

| –уд.веса кредиторской задолженности в краткосрочных обязательствах | | | | 1,76985 | |

Коэффициент текущей ликвидности (общий коэффициент покрытия долгов) – отношение всей суммы оборотных активов, включая запасы, к общей сумме краткосрочных обязательств; он показывает степень покрытия оборотными активами краткосрочных обязательств.

На исследуемом предприятии наблюдается превышение оборотных активов над краткосрочными финансовыми обязательствами, что обеспечивает резервный запас для компенсации убытков, которые может понести предприятие при размещении и ликвидации всех оборотных активов, кроме наличности. Высокий показатель текущей ликвидности создает уверенность кредиторов в том, что долги будут погашены. При том, что показатели текущей ликвидности на конец 2006 и конец 2007 годов выше нормативного значения, наметилась тенденция к его повышению.

Рассматривая показатели текущей ликвидности, следует иметь в виду, что их величина является довольно условной, так как ликвидность активов и срочность обязательств по бухгалтерскому балансу указывается на определенную дату.

Коэффициент срочной ликвидности отношение совокупности денежных средств, краткосрочных финансовых вложений и краткосрочной дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к сумме краткосрочных финансовых обязательств.

На конец базисного периода коэффициент ниже нормативного значения, так как доля ликвидных средств в составе оборотных активов достаточно мала: краткосрочной дебиторской задолженности 1,63%, а денежных средств – 3,33%. На конец 2007 года в составе оборотных активов значительную долю занимает денежные средства, что повышает коэффициент срочной ликвидности до нормативного значения.

Коэффициент абсолютной ликвидности показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности. Как уже отмечалось, на конец 2006 года денежной наличности не предприятии было не достаточно, чтобы погасить краткосрочные финансовые обязательства. Но на конец 2007 года ситуация изменилась, и коэффициент абсолютной ликвидности стал выше нормативного значения. Высокое значение коэффициента является гарантией того, что долги предприятия могут быть погашены в любой момент.

Однако и при небольшом значении коэффициента абсолютной ликвидности предприятие может быть всегда платежеспособным, если сумеет правильно сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам.

Для оценки финансовой устойчивости необходимо проанализировать сложившееся соотношение между дебиторской и кредиторской задолженностью. Давая отсрочку платежа покупателям, предприятие отвлекает средства из оборота на определенный срок. Частично эта сумма перекрывается кредиторской задолженностью поставщикам ресурсов.

На исследуемом предприятии сумма дебиторской задолженности значительно ниже суммы кредиторской задолженности, т.е. имеет место отрицательная монетарная позиция предприятия, способствующая увеличению собственного капитала. В то же время наличие средств в дебиторской задолженности при своевременной ее инкассации гарантирует погашение части кредиторской задолженность.

![]()

Снижение коэффициента оборачиваемости кредиторской задолженности на 1,57631 в отчетном году отрицательно влияет на платежеспособность предприятия, показывает снижение коммерческого кредита, предоставляемого предприятию. Снижение коэффициента в отчетном году означает снижение скорости оплаты задолженности предприятия.

![]()

Увеличение в отчетном периоде кредиторской задолженности на 3,90% создает угрозу неоплаты этих обязательств в срок.

Рассмотрим влияние на изменение текущей ликвидности с помощью способа абсолютных разниц:

![]()

Текущая ликвидность повысилась на 1,276, в том числе за счет:

1. Снижения коэффициента закрепления Об.А

D К тек. лик. 1= (-0,01369) ´ 10,3589 ´ 0,51683 = — 0,07329 (снижение)

2. Замедления оборачиваемости кредиторской задолженности

D К тек. лик. 2 = 0,51655 ´ (-1,57631) ´ 0,51683 = — 0,42082 (снижение)

3. Повышения доли кредиторской задолженности в сумме обязательств

D К тек. лик 3 = 0,51655 ´8,78259 ´ 0,39013 = 1,76985 (рост)

Итого 1,27574 (рост)

Вывод: Резервами дальнейшего повышения платежеспособности предприятия является ускорение оборачиваемости кредиторской задолженности и повышения коэффициента закрепления оборотных активов. На предприятии наблюдаются признаки оптимальной финансовой политики:

1. Высокие значения коэффициентов срочной и абсолютной ликвидности в отчетном году. Сделанные расчеты свидетельствуют о том, что у предприятия, достаточно сумм денежных средств, также достаточно других ликвидных средств, необходимых для покрытия краткосрочных обязательств. В то же время, продав определенную часть товарно-материальных запасов, предприятие получит возможность рассчитаться с кредиторами по краткосрочным обязательствам полностью.

2. Резкое повышение кредиторской задолженности, что создает угрозу неоплаты этих обязательств в срок.

Таблица 9. Анализ показателей оборачиваемости имущества и капитала

| Показатели | Базисный период | Отчетный период |

Изме- нение |

| Исходные показатели | |||

| Выручка-нетто от продаж | 188 967 | 286 532 | 97 565 |

| Среднегодовая стоимость имущества — всего, тыс. руб. | 120 266 | 144 567 | 24 301 |

| в том числе: | |||

| -оборотных активов, из них | 96 824 | 124 102 | 27 278 |

| -запасов | 55 771 | 56 414 | 643 |

| -дебиторской задолженности | 37 037 | 48 321 | 11 284 |

| -денежных средств | 4 011 | 19 361 | 15 351 |

| — собственного капитала | 23 442 | 20 465 | -2 978 |

| Расчетные показатели | |||

| Оборачиваемость (число оборотов) всего имущества | 1,57 | 1,98 | 0,41 |

| в том числе: | |||

| — оборотных активов, из них | 1,95 | 2,31 | 0,36 |

| -запасов | 3,39 | 5,08 | 1,69 |

| -дебиторской задолженности | 5,10 | 5,93 | 0,83 |

| -денежных средств | 47,12 | 14,80 | -32,32 |

| — собственного капитала | 8,06 | 14,00 | 5,94 |

Коэффициенты оборачиваемости имеют большое значение для оценки финансового состояния предприятия, поскольку скорость оборота капитала, т.е его превращение в денежную форму, оказывает непосредственное влияние на платежеспособность предприятия.

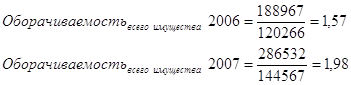

Показатель оборачиваемости имущества рассчитывается по следующей формуле:

![]()

На данном предприятии этот показатель составил 1,57 за 2006 год и 1,98 за 2007 год. Иначе говоря, полный цикл производства и обращения совершается меньше чем за год, и на один рубль стоимости всех активов предприятие получает 1,57 руб. в 2006 году и 1,98 руб. в 2007 году дохода.

По аналогичным формулам рассчитываем оборачиваемость оборотных активов, запасов, дебиторской задолженности, денежных средств и собственного капитала.

Оборачиваемость собственного капитала характеризует эффективность использования основных производственных фондов предприятия за исследуемые периоды. Т.е. на каждый рубль вложенный в основные фонды предприятие получило 8,06 руб. в 2006 году и 14 руб. в 2007 году.

Важным показателем является оборачиваемость оборотных активов. В целом, чем выше значение этого коэффициента, тем меньше средств связано в этой наименее ликвидной статье, тем более ликвидную структуру имеет оборотный капитал и тем устойчивее финансовое состояние предприятия.

На исследуемом предприятии коэффициент оборачиваемости оборотных активов не очень высокий: 1,95 в 2006 году и 2,31 в 2007 году. Ускорение оборачиваемости в отчетном году положительно влияет на финансовое состояние предприятия.

Таблица 10. Расчет влияния факторов на изменение оборачиваемости

| Показатели |

Базисный период |

Отчетный период |

Изменение | Примечание |

| Выручка от продаж, тыс.р. | 188 967 | 286 532 | 97565 | |

| Среднегодовая стоимость оборотных средств, тыс р., в том числе: | 96824 | 124102 | 27278 | |

| дебиторской задолженности | 37037 | 48321 | 11284 | |

| Удельный вес дебиторской задолженности в составе оборотных активов | 0,3825 | 0,3894 | 0,0068 | |

| Коэффициент оборачиваемости (число оборотов): | 1,9517 | 2,3088 | 0,3572 | |

| оборотных активов | ||||

| дебиторской задолженности | 5,1021 | 5,9298 | 0,8276 | |

| Влияние на изменение коэффициента оборачиваемости оборотных активов: | 0,3572 | |||

| удельного веса дебиторской задолженности | х | х | 0,3223 | |

| числа оборотов дебиторской задолженности | х | х | 0,0349 |

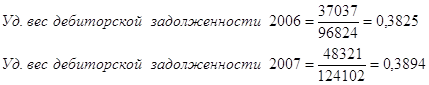

Уд. Вес дебиторской задолженности в составе оборотных активов = ср. дебиторская задолженность / ср. Оборотные активы (2 р.б)

Влияние на изменение коэффициента оборачиваемости оборотных активов:

1. Удельного веса дебиторской задолженности

![]()

2. Числа оборотов дебиторской задолженности

![]()

Итого, произошло изменение на 0,3572 (0,3223+0,0349)

Вывод: Увеличение коэффициента оборачиваемости оборотных активов на 0,3543 произошло за счет:

1. Повышения оборачиваемости дебиторской задолженности на 0,8276, привело к повышению коэффициента оборачиваемости оборотных активов на 0,3223;

2. Увеличения удельного веса дебиторской задоженности в составе оборотных активов на 0,0068 – привело повышение коэффициента оборачиваемости оборотных активов на 0,0349.

Таблица11. Оценка экономического результата от изменения оборачиваемости оборотных активов

| Показатели |

Базисный период |

Отчетный период |

Изменение |

| Средние остатки оборотных активов за период, тыс.р. | 96 824 | 124 102 | 27 278 |

| Выручка от продаж, тыс.р. | 188 967 | 286 532 | 97 565 |

| Однодневная выручка | 524,908 | 795,922 | 271,014 |

| Оборачиваемость оборотных активов в днях (1:3) | 184,459 | 155,922 | -28,537 |

| Высвобождение (дополнительное вовлечение в оборот) оборотных активов в результате изменения: | х | х | 49 990,917 |

| однодневной реализации | |||

| оборачиваемости в днях | х | х | -22 712,917 |

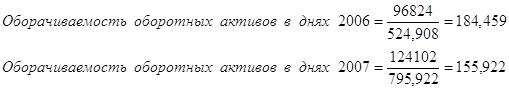

Однодневная выручка = Выручка / 360

![]()

Оборачиваемость оборотных активов в днях находим путем деления средних остатков оборотных активов за период на однодневную выручку

Произошло ускорение (относительная экономия оборачиваемости активов – высвобождение).

Проанализируем изменение оборачиваемости оборотных активов за счет:

1. Однодневной реализации

![]()

2. Оборачиваемости в днях

![]()

Итого : 49990,17-22712,917=27278 тыс.руб.

Ускорить оборачиваемость капитала можно путем интенсификации производства, более полного использования трудовых и материальных ресурсов, недопущения сверхнормативных запасов товарно-материальных ценностей, отвлечения средств в дебиторскую задолженность. Экономический эффект в результате ускорения оборачиваемости капитала выражается в относительном высвобождении средств из оборота, а также увеличении суммы выручки и суммы прибыли.

Высвобождение оборотных активов в 2007 году на 49990,917 тыс. руб. произошло за счет увеличение однодневной выручки на 271,014 тыс. руб., и дополнительное вовлечение в оборот оборотных активов на 22712,917 тыс. рублей произошло за счет снижения оборачиваемости оборотных активов на 28,537 дней.

Таблица12. Анализ уровня и динамики показателей рентабельности

| Показатели | Базисный период | Отчетный период | Изменение |

| Прибыль от продаж, тыс.р. | 41 074,00 | 70 246,00 | 29 172,00 |

| Среднегодовая стоимость, тыс.р.: | |||

| имущества | 120 266 | 144 567 | 24 301 |

| оборотных активов | 96 824 | 124 102 | 27 278 |

| собственного капитала | 23 442 | 20 465 | -2 978 |

| Выручка от продаж, тыс.р. | 188 967 | 286 532 | 97 565 |

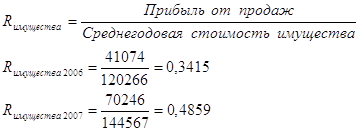

| Уровень рентабельности: | |||

| имущества | 0,3415 | 0,4859 | 0,1444 |

| оборотных активов | 0,4242 | 0,5660 | 0,1418 |

| собственного капитала | 1,7522 | 3,4326 | 1,6804 |

| продаж | 0,2174 | 0,2452 | 0,0278 |

Эффективность использования капитала предприятия характеризуется его рентабельностью.

Аналогично находим рентабельность оборотных активов, собственного капитала и продаж.

Рассмотренные показатели изучаются в динамике и по тенденции их изменения судят об эффективности хозяйствования. В целом на предприятии наблюдается рост показателей рентабельности по всем исследуемым статьям, таким образом, можно судить о том, что предприятие выбрало правильную политику в области управления затратами и ценовой политики предприятия.

Таблица13

Расчет влияния факторов на изменение рентабельности вложений (имущества)

| Показатели |

Базисный период |

Отчетный период |

Изменение |

| Уровень рентабельности вложений (имущества) | 0,3415 | 0,4859 | 0,1444 |

| Уровень рентабельности продаж | 0,2174 | 0,2452 | 0,0278 |

| Оборачиваемость оборотных активов (число оборотов) | 1,9517 | 2,3088 | 0,3572 |

| Удельный вес оборотных активов в составе имущества предприятия | 0,8051 | 0,8584 | 0,0534 |

| Влияние на изменение рентабельности вложений: | х | х | 0,0437 |

| Изменения рентабельности продаж | |||

| Изменения оборачиваемости оборотных активов | х | х | 0,0705 |

| Удельного веса оборотных активов в составе имущества | х | х | 0,0302 |

Рассмотрим влияние на изменение рентабельности вложений изменения рентабельности продаж, удельного веса оборотных активов в составе имущества, а также изменения оборачиваемости оборотных активов.

![]()

1. Увеличение рентабельности продаж:

D R1 =0,0278*1,9517*0,8051=0,0437 % (рост)

2. Ускорения оборачиваемости оборотных активов:

D R2 = 0,2452*0,3572*0,8051=0,0705% (рост)

3. Улучшение структуры оборотных активов:

D R3 = 0,2452*2,3088*0,0534=0,0302%(рост)

В дальнейшем, рост рентабельности вложений можно обеспечить за счет улучшения структуры активов (повышения удельного веса оборотных активов в составе имущества).

Резервом роста рентабельности является рост рентабельности продаж.

Освоение резерва роста прибыли на имеющихся производственных мощностях без дополнительных капитальных вложений и без увеличения суммы постоянных затрат, позволит увеличить не только рентабельность работы предприятия, но и запас его финансовой прочности.

Таблица 14. Оценка деловой активности и рыночной устойчивости предприятия

| Показатели |

Базисный период |

Отчетный период |

Изменение | |

| Деловая активность | ||||

| Отдача: | ||||

| всех активов | 1,571 | 1,982 | 0,411 | |

| основных фондов | 8,927 | 14,873 | 5,946 | |

| Коэффициенты оборачиваемости: | ||||

| всех оборотных активов | 1,952 | 2,309 | 0,357 | |

| запасов | 3,388 | 5,079 | 1,691 | |

| дебиторской задолженности | 5,102 | 5,930 | 0,828 | |

| Уровень рентабельности | ||||

| продаж | 0,217 | 0,245 | 0,028 | |

| собственного капитала | 1,752 | 3,433 | 1,680 | |

| всех активов | 0,342 | 0,486 | 0,144 | |

| Рыночная устойчивость | ||||

| Коэффициенты ликвидности: | ||||

| текущей | 2,839 | 4,115 | 1,276 | |

| абсолютной | 0,145 | 0,934 | 0,788 | |

| Коэффициенты финансовой устойчивости | 0,704 | 0,783 | 0,079 | |

| независимости (автономии) | 0,641 | 0,756 | 0,115 | |

| обеспеченности запасов собственными средствами | 0,639 | 0,756 | 0,118 |

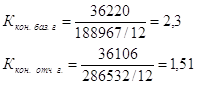

Согласно методическим указаниям по проведения анализа финансового состояния организаций рассчитаем коэффициент платежеспособности по текущим обязательствам. Коэффициент платежеспособности по текущим обязательствам (К) определяется как отношение текущих заемных средств (краткосрочных обязательств) организации к среднемесячной выручке:

К = стр. 690 (форма N 1) / (Выручка/12)

Данный показатель характеризует ситуацию с текущей платежеспособностью организации, объемами ее краткосрочных заемных средств и сроками возможного погашения текущей задолженности организации перед ее кредиторами. Данный коэффициент имеет высокое значение, что характеризует организацию как платежеспособной.

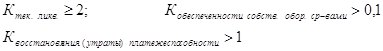

Предпосылки банкротства могут быть многообразны – это результат взаимодействия многочисленных факторов как внешнего, так и внутреннего характера. Оценка структуры баланса в соответствии с методическим положением по оценке финансового состояния и установления неудовлетворительной структуры баланса осуществляется на основе следующих показателей:

На исследуемом предприятии коэффициент текущей ликвидности в базисный и отчетный периоды выше нормативного показателя 2, и коэффициент обеспеченности собственными оборотными средствами также выше нормативного значения. Так как ни один из перечисленных показателей не имеет значения ниже нормативного, то структура баланса является удовлетворительной. Рассчитаем значение коэффициента утраты платежеспособности по формуле:

![]()

![]()

Значение коэффициента больше 1, следовательно, в предприятия есть возможность сохранить свою платежеспособность в ближайшие три месяца.

Увеличение доли неликвидных запасов, просроченной дебиторской задолженности свидетельствует о возможном снижении в будущем коэффициента ликвидности активов, что может значительно ухудшить финансовое состояние предприятия.

Показатели деловой и рыночной устойчивости на исследуемом предприятии в большинстве выше нормативных значений. Показатели рыночной устойчивости характеризуют финансовую устойчивость предприятия, его независимость от заемных средств. Например, рост коэффициента автономии означает возможность покрывать все обязательства за счет собственных средств. На данном предприятии коэффициент автономии имеет тенденцию к росту. Т.е. характеризует предприятие положительно, у него есть возможность покрывать обязательства собственными средствами. Это снижает риск финансовых затруднений в будущем. Коэффициент автономии интересен кредиторам.

![]()

![]()

![]() (N ³ 0,1-0,6)

(N ³ 0,1-0,6)

Повышение показателей деловой и рыночной устойчивости повышается квалифицированной работой по эффективному прогнозированию и внутрифирменному планированию и

Самострахование связано с резервированием средств на покрытие непредвиденных расходов и покрытием убытков за счет части собственных средств. Самострахование за счет внутренних мер целесообразно при риске уничтожения имущества, стоимость которого по сравнению с финансовыми показателями всей фирмы невелики, или при риске уничтожения большого количества однотипного имущества.

На данном предприятии основные средства имеют тенденцию к снижению. Это происходит из-за того, что новые основные средства на предприятия поступают в очень маленьких объемах, а большое количество основных средств, находящихся в собственности предприятия уже имеет большой износ.

Для повышения рыночной устойчивости предприятие должно привлечь заемные средства для обновления внеоборотных активов (в частности основных средств) т.е. деятельность предприятия связана непосредственно с их количеством и качеством.

Заключение

В целом состояние предприятия можно назвать абсолютно устойчивым, так как на конец 2007 года наблюдаются положительные изменения показателей финансово-хозяйственной деятельности предприятия.

Показатели имущественного положения находятся на стабильном уровне, о чем свидетельствует увеличение хозяйственных средств предприятия на 44115 тыс.руб. в 2007 году. По сравнению с началом года они увеличились в 1,36 раз. Отрицательно оценивается снижение доли основных средств. Предприятию следует заменить физически устаревшее оборудование на новое, более производительное и технически совершенствованное. За счет чистой прибыли предприятие может пополнить основные средства.

Оценивая ликвидность предприятия можно сказать, что предприятие является относительно ликвидным, о чем свидетельствует повышение коэффициента быстрой ликвидности, коэффициента абсолютной ликвидности. Предприятию следует пополнить денежные средства путем взыскивания дебиторской задолженности у покупателей, а также своевременно вносить платежи в бюджет. Расчетный счет можно пополнить, оказывая услуги сторонним организациям, либо осуществлять какую- либо деятельность (например: сдавать в аренду списанные из производства основные средства).

Оценивая финансовую устойчивость предприятия, оно имеет абсолютную финансовую устойчивость. Предприятию следует уменьшать привлеченный капитал и пополнить собственный капитал за счет чистой прибыли.

Оценивая деловую активность, предприятие находится на стабильном уровне, о чем свидетельствуют показатели деловой активности. Резко увеличился показатель оборачиваемость оборотных активов в расчетах в днях. Данный показатель положительно влияет на деловую активность. Предприятию нужно требовать от дебиторов погашения дебиторской задолженности и даже применять штрафные санкции за несвоевременную уплату долга. Тем самым сокращать кредиторскую задолженность за счет дебиторской задолженности, или за счет чистой прибыли.

Оценивая рентабельность предприятия можно сделать вывод, что предприятие эффективно осуществляет свою деятельность. Об этом свидетельствует увеличение балансовой и чистой прибыли. Предприятию следует рационально использовать сырье и материалы, сокращать количество низколиквидных статей. Прибыль предприятия увеличилась в основном за счет увеличения выручки. Чистую прибыль можно увеличить, применяя все допустимые для предприятия льготы, которые в свою очередь уменьшают налогооблагаемую прибыль. Таким образом, состояние предприятия можно назвать стабильным.

ГОДОВОЙ БУХГАЛТЕРСКИЙ БАЛАНС ЗАО «Вятка Торф» (ф.№1) за 2006г.

| АКТИВ | Код показателя | На начало отчетного года | На конец отчетного периода |

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | |||

| Нематериальные активы | 110 | — | — |

| Основные средства | 120 | 21 647 | 20690 |

| Незавершенное строительство | 130 | 2 768 | 1467 |

| Долгосрочные финансовые вложения | 140 | — | — |

| Отложенные налоговые активы | 145 | 22 | 22 |

| I Прочие внеоборотные активы | 150 | 135 | 133 |

| ИТОГО по разделу I | 190 | 24572 | 22312 |

| II. ОБОРОТНЫЕ АКТИВЫ | |||

| Запасы в том числе: | 210 | 48 144 | 57 214 |

| сырье, материалыи другие аналогчиные ценности | 211 | 28 120 | 37214 |

| затраты в незавершенном производстве | 213 | 4 597 | 1588 |

| готовая продукция и товары для перепродажи | 214 | 15 427 | 18412 |

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 5 381 | 803 |

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 35 658 | 34487 |

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 1 376 | 2553 |

| Краткосрочные финансовые вложения | 250 | — | — |

| Денежные средства | 260 | 2 888 | 5133 |

| Прочие оборотные активы | 270 | 4 | 7 |

| ИТОГО по разделу II | 290 | 93 451 | 100 197 |

| БАЛАНС | 300 | 118 023 | 122 509 |

| ПАССИВ | Код показателя | На начало отчетного периода | На конец отчетного периода |

| III. КАПИТАЛ И РЕЗЕРВЫ | |||

| Уставный капитал | 410 | 500 | 500 |

| Добавочный капитал | 420 | — | — |

| Резервный капитал | 430 | 75 | 75 |

| Нераспределенная прибыль (непокрытый убыток) | 470 | 54 928 | 77 988 |

| ИТОГО по разделу III | 490 | 55 503 | 78 563 |

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 510 | — | — |

| Отложенные налоговые обязательства | 515 | 4 982 | 7 726 |

| Прочие долгосрочные обязательства | 520 | — | — |

| ИТОГО по разделу IV | 590 | 4 982 | 7 726 |

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | |||

| Займы и кредиты | 610 | 8 500 | 13 055 |

| Кредиторская задолженность | 620 | 42 967 | 18 242 |

| в том числе: | |||

| поставщики и подрядчики | 621 | 15 672 | 7 261 |

| задолженность перед персоналом организации | 622 | 12 345 | 3 411 |

| задолженность перед государственными внебюджетными фондами | 623 | 9 234 | 4 987 |

| задолженность по налогам и сборам | 624 | 4 190 | 2 008 |

| прочие кредиторы | 625 | 1 526 | 575 |

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | — | — |

| Доходы будущих периодов | 640 | 1 298 | 924 |

| Прочие краткосрочные обязательства | 660 | 4 773 | 3 999 |

| ИТОГО по разделу V | 690 | 57 538 | 36 220 |

| БАЛАНС | 700 | 118 023 | 122 509 |

ГОДОВОЙ БУХГАЛТЕРСКИЙ БАЛАНС ЗАО «Вятка Торф» (ф.№1) за 2007г.

| АКТИВ | Код показателя | На начало отчетного года | На конец отчетного периода | |||

| I. ВНЕОБОРОТНЫЕ АКТИВЫ | ||||||

| Нематериальные активы | 110 | — | — | |||

| Основные средства | 120 | 20 690 | 17841 | |||

| Незавершенное строительство | 130 | 1 467 | — | |||

| Долгосрочные финансовые вложения | 140 | — | — | |||

| Отложенные налоговые активы | 145 | 22 | 22 | |||

| I Прочие внеоборотные активы | 150 | 133 | 754 | |||

| ИТОГО по разделу I | 190 | 22312 | 18617 | |||

| II. ОБОРОТНЫЕ АКТИВЫ | ||||||

| Запасы | 210 | 57 214 | 54 811 | |||

| сырье, материалыи другие аналогчиные ценности | 211 | 37 214 | 18 819 | |||

| затраты в незавершенном производстве | 213 | 1 588 | 3 806 | |||

| готовая продукция и товары для перепродажи | 214 | 18 412 | 32 186 | |||

| Налог на добавленную стоимость по приобретенным ценностям | 220 | 803 | — | |||

| Дебиторская задолженность (платежи по которой ожидаются более чем через 12 месяцев после отчетной даты) | 230 | 34 487 | 58 684 | |||

| Дебиторская задолженность (платежи по которой ожидаются в течение 12 месяцев после отчетной даты) | 240 | 2 553 | 918 | |||

| Краткосрочные финансовые вложения | 250 | — | — | |||

| Денежные средства | 260 | 5 133 | 33 589 | |||

| Прочие оборотные активы | 270 | 7 | 5 | |||

| ИТОГО по разделу II | 290 | 100 197 | 148 007 | |||

| БАЛАНС | 300 | 122 509 | 166 624 | |||

| ПАССИВ | Код показателя | На начало отчетного периода | На конец отчетного периода | |||

| III. КАПИТАЛ И РЕЗЕРВЫ | ||||||

| Уставный капитал | 410 | 500 | 500 | |||

| Добавочный капитал | 420 | — | — | |||

| Резервный капитал | 430 | 75 | 75 | |||

| Нераспределенная прибыль (непокрытый убыток) | 470 | 77 988 | 125 456 | |||

| ИТОГО по разделу III | 490 | 78 563 | 126 031 | |||

| IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| Займы и кредиты | 510 | — | — | |||

| Отложенные налоговые обязательства | 515 | 7 726 | 4 487 | |||

| Прочие долгосрочные обязательства | 520 | — | — | |||

| ИТОГО по разделу IV | 590 | 7 726 | 4 487 | |||

| V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА | ||||||

| Займы и кредиты | 610 | 13 055 | 3 011 | |||

| Кредиторская задолженность | 620 | 18 242 | 32 625 | |||

| в том числе: | ||||||

| поставщики и подрядчики | 621 | 7 261 | 16790 | |||

| задолженность перед персоналом организации | 622 | 3 411 | 9761 | |||

| задолженность перед государственными внебюджетными фондами | 623 | 4 987 | 2934 | |||

| задолженность по налогам и сборам | 624 | 2 008 | 2996 | |||

| прочие кредиторы | 625 | 575 | 144 | |||

| Задолженность перед участниками (учредителями) по выплате доходов | 630 | — | — | |||

| Доходы будущих периодов | 640 | 924 | 134 | |||

| Прочие краткосрочные обязательства | 660 | 3 999 | 336 | |||

| ИТОГО по разделу V | 690 | 36 220 | 36 106 | |||

| БАЛАНС | 700 | 122 509 | 166 624 | |||

ОТЧЕТ О ПРИБЫЛЯХ И УБЫТКАХ ЗАО «ВяткаТорф» (Форма № 2 ) за 2007 год

| Показатель | За отчетный период | За аналогичный период предыдущего года | |

| наименование | код | ||

| Доходы и расходы по обычным видам деятельности | |||

| Выручка (нетто) от продажи товаров, продукции, работ, услуг (за минусом налога на добавленную стоимость, акцизов и аналогичных обязательных платежей) | 010 | 286 532 | 188 967 |

| Себестоимость проданных товаров, продукции, работ, услуг | 20 | 85 666 | 48 501 |

| Валовая прибыль | 29 | 200 866 | 140 466 |

| Коммерческие расходы | 30 | 130 620 | 99 392 |

| Управленческие расходы | 40 | — | — |

| Прибыль (убыток) от продаж | 50 | 70246 | 41074 |

| Проценты к получению | 60 | 116 | — |

| Проценты к уплате | 70 | 712 | 1212 |

| Прочие операционные доходы | 90 | 7771 | 11938 |

| Прочие операционные расходы | 100 | 14141 | 18 454 |

| Внереализационные доходы | 120 | — | 2046 |

| Внереализационные расходы | 130 | — | 3 408 |

| Прибыль (убыток) до налогообложения | 140 | 63280 | 31984 |

| 141 | — | — | |

| Отложенные налоговые обязательства | 142 | -3238 | 2743 |

| Текущий налог на прибыль | 150 | 19034 | 5956 |

| Иные аналогичные обязательные платежи | 151 | 16 | 225 |

| Чрезвычайные доходы | 180 | — | |

| Чистая прибыль (убыток) отчетного периода | 190 | 47468 | 23060 |

Список литературы

[Электронный ресурс]//URL: https://pravsob.ru/referat/ekonomicheskiy-analiz-prav/

1. Савицкая Г.В. Анализ хозяйственной деятельности предприятия: Учебник. – 5-е изд., перераб. и доп. – М: ИНФРА-М, 2009. – 536с. — (Высшее образование)

2. Канке А.А., Кошевая И.П. Анализ финансово-хозяйственной деятельности предприятия: Учебное пособие. – 2-е изд., испр., и доп. – М.: ИД «ФОРУМ»: ИНФРА-М, 2007. – 288 с.

3. Приказ ФСФО № 16 от 23.01.2001 г.

4. «Правила проведения арбитражным управляющим финансового анализа» утверждены постановлением Правительства РФ 367 от 25.06.2003 г.

5. Бердникова Т.Б. Анализ и диагностика финансово-хозяйственной деятельности предприятия. М.: ИНФРА-М, 2002. – 318с.

6. Когденко В.Г. Экономический анализ: учеб. Пособие для студентов вузов, обучающихся по специальностям 060400 «Финансы и кредит», 060500 «Бухгалтерский учет, анализ и аудит», 060600 «Мировая экономика», 351200 «Налоги и налогообложение»/ В.Г. Когденко. – М.: ЮНИТИ-ДАНА, 2006. – 390 с.

7. Васильева Л.С. Финансовый анализ: учебник/ Л.С. Васильева, М.В. Петровская. – 3-е изд., стер. – М.: КНОРУС, 2008. – 816 с.