Практически любая организация за время своего существования хотя бы однажды выступала в качестве арендатора или арендодателя. Это объясняется тем, что для одних организаций не всегда имеет смысл приобретать имущество ввиду нерентабельности, для других – имеет смысл использовать свое имущество для извлечения дохода, предоставляя в аренду, если его использование в рамках других видов деятельности менее выгодно.

Аренда — отношения имущественного найма, по которым арендодатель предоставляет за плату имущество во временное владение и (или) пользование арендатору.

Арендодатель — сторона договора аренды (имущественного найма), предоставляющая арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Арендатор — сторона договора аренды, берущая имущество арендодателя в срочное и возмездное хозяйственное пользование.

Договоры аренды получили широкое распространение в нашей стране в последние годы. Но до сих у руководителей предприятий и бухгалтеров возникает множество вопросов в сфере бухгалтерского учета этого вида деятельности. В связи с этим, считаю выбранную мной тему для написания данной работы актуальной и в данное время.

Целью данной курсовой работы является – изучение вопросов учета арендованного имущества.

Основные задачи:

- дать характеристику видам арендных отношений;

- рассмотреть учет операций простой аренды;

- рассмотреть учет лизинговых операций;

- рассмотреть содержание арендованного имущества.

Данная курсовая работа состоит из двух глав. В первой главе будут рассмотрены теоретические основы учета арендованного имущества, а вторая часть будет состоят из выполнения расчетной части.

Глава 1. Теоретические основы учета арендованного имущества

1.1.Виды арендных отношений и используемые бухгалтерские счета

Аренда – предоставление одним лицом (арендодателем) имущества за плату во временное пользование (временное владение и пользование) другому лицу (арендатору).

Если на время аренды права и обязанности собственника сохраняются у арендодателя, то сданное в аренду имущество продолжает оставаться на его балансе.

|

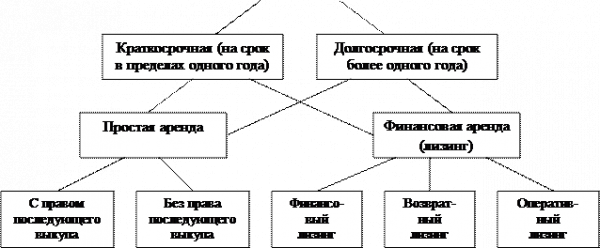

Различают несколько видов арендных отношений (рис.1.1).

Рис. 1.1. Основные виды арендных отношений

Предприятие может дать в аренду часть своего имущества, которая временно не используется. При этом сама сдача имущества в аренду не является предметом основной деятельности предприятия, а представляет собой эпизодическую операцию. Такой вид аренды отмечен на рис.1.1 как «простая аренда».

Финансовая аренда (лизинг) – это сдача в аренду имущества, специально приобретенного для этой цели. Такой вид аренды составляет предмет деятельности лизинговой организации.

Передача имущества в аренду осуществляется по договору аренды и оформляется передаточным актом. В договоре указываются вид аренды, состав передаваемого имущества, его стоимость, сроки аренды, условия аренды (переход права собственности, расходы по содержанию и ремонту арендуемого имущества, начисление амортизации и пр.), величина арендной платы. Арендная плата покрывает все расходы арендодателя по объекту аренды и включает вознаграждение за пользование имуществом.

Арендный договор может предусматривать выкуп арендованного имущества арендатором либо возврат имущества арендодателю в конце срока аренды.

При простой аренде арендная плата отражается в бухгалтерском учете арендодателя в составе операционных доходов по кредиту 91, а все расходы, связанные с объектом аренды, — в составе операционных расходов по дебету счета 91 «Прочие доходы и расходы». В этом случае арендодатель не является покупателем, поэтому расчеты с ним арендодатель отражает на счете 76 «Расчеты с разными дебиторами и кредиторами», на отдельном субсчете.

Если же имеет место финансовая аренда (лизинг(, то арендная плата представляет собой выручку от реализации продукции и отражается по кредиту счета 90 «Продажи». Все расходы по этой деятельности арендодатель отражает на счетах учета производственных и внепроизводственных затрат (20, 26, 44 и др.) и затем списывает их в дебет счета 90. В данном случае расчеты с арендатором учитываются на счете 62 «Расчеты с покупателями и заказчиками» или на счете 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты с арендатором».

Во всех случаях арендная плата облагается НДС (за единственным исключением, когда арендодатель не является плательщиком НДС).

У арендатора арендные платежи, уплачиваемые им в соответствии с договором, чаще всего относятся на себестоимость изготавливаемой продукции (выполняемых работ, оказываемых услуг), т.е. отражается по дебету счетов 20, 25, 26, 44 в корреспонденции с кредитом счета 76»Расчеты с разными дебиторами и кредиторами», субсчет «расчеты с арендодателем».

1.2.Учет операций простой аренды

Субъектами простой аренды выступают две стороны: арендодатель и арендатор.

Как правило, при простой аренде имущество остается на балансе арендодателя. В этом случае арендатор учитывает арендованное имущество на забалансовом счете 001 «Арендованное основные средства». Если договором аренды предусмотрен выкуп арендованного имущества арендатором по истечении или до истечения срока аренды, то в бухгалтерском учете арендодателя это отражается аналогично реализации основных средств.

Типичные хозяйственные операции по аренде в учете арендодателя и арендатора приведены в табл. 1.1.

Таблица 1.1

|

№ п/п |

Содержание хозяйственной операции | Дебет | Кредит |

| Арендодатель | |||

| 1 | Начислена арендная плата (включая НДС) | 76.9 | 91.1 |

| 2 | Начислен НДС по арендной плате | 91.3 | 68 |

| 3 |

Отражены расходы по объекту аренды, осуществленные: а)сторонней организации б)своими силами |

91.2 91.1 |

60, 76 10, 70, 69, 71 |

| 4 | Выделен НДС по расходам | 19 | 60, 76 |

| 5 | Начислена амортизация по объекту аренды | 91.2 | 02 |

| 6 | Оплачены расходы, осуществленные сторонней организацией | 60, 76 | 51 |

| 7 | Зачтен НДС по расходам | 68 | 19 |

| 8 | Поступила арендная плата | 51 | 76.9 |

| 9 | Начислен налог на имущество | 91.2 | 68 |

| 10 |

Определен финансовый результат: а)прибыль б)убыток |

91.9 99 |

99 91.9 |

| Арендатор | |||

| 1 | Отражена стоимость арендованного имущества | 001 | |

| 2 | Начислена арендная плата (без НДС) | 20, 26, 44 | 76.9 |

| 3 | Отражен НДС по арендной плате | 19 | 76.9 |

| 4 | Перечислена арендная плата | 76.9 | 51 |

| 5 | Зачтен НДС в составе арендной платы | 68 | 19 |

| 6 |

По условиям договора выполнен капитальный ремонт объекта аренды за счет арендатора: а)силами арендатора б)своими силами |

20, 26, 44 20, 26, 44 |

60, 76 23 |

| 7 |

По условиям договора выполнен капитальный ремонт объекта аренды за счет арендодателя: а)силами сторонней организации б)своими силами |

76.9 76.9 |

60, 76 23 |

| 8 | Выделен НДС по расходам на ремонт | 19 | 60, 76 |

| 9 | Оплачен капитальный ремонт | 60, 76 | 51 |

| 10 | Имущество возвращено из аренды | 001 | |

1.3.Учет лизинговых операций

Когда у организации нет достаточных источников финансирования капитальных затрат на обновление или увеличение основных средств, бывает выгодно использовать возможности лизинга. Предметом лизинга может быть любое имущество, которое в ходе производственной деятельности не уничтожается, в том числе предприятия и другие имущественные комплексы, здания. Сооружения, помещения производственного назначения, машины, оборудование, транспортные средства, оргтехника и другое движимое и недвижимое имущество, которое может использовать для предпринимательской деятельности. Законом запрещено использовать в качестве предмета лизинга земельные участки, другие природные объекты, а также имущество, свободное обращение которого запрещено федеральными законами.

|

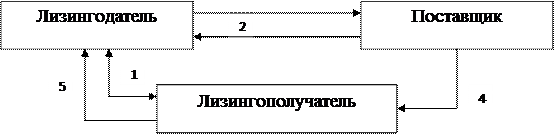

Субъектами лизинга являются (рис.1.2):

|

Рис.1.2. Схема лизинговой сделки

лизингодатель – физическое или юридическое лицо, которое за счет привлеченных или собственных денежных средств приобретает в ходе лизинговых сделок в собственность имущество и предоставляет его в качестве предмете лизинга лизингополучателю за определенную плату на определенный срок и на определенных условиях во временное владение и пользование;

- лизингополучатель – физическое или юридическое лицо, которое в соответствии с договором лизинга обязано принять предмет лизинга во временное владение и пользование за определенную плату на определенный срок и на определенных условиях;

- поставщик (продавец) – физическое или юридическое лицо, которое в соответствии с договором купли-продажи с лизингодателем продает лизингодателю в обусловленный срок производимое или закупаемое им имущество, являющееся предметом лизинга.

На рис. 1.2 стрелками и цифрами обозначены следующие этапы лизинговой сделки:

1) заключение договора лизинга;

2) поставщик продает предмет лизинга лизингодателю;

3) лизингодатель оплачивает предмет лизинга;

4) поставщик производит поставку предмета лизинга;

5) лизингополучатель осуществляет лизинговые платежи.

Лизинг бывает трех видов:

- финансовый лизинг – вид лизинга, при котором лизингодатель обязуется приобрести в собственность указанное лизингополучателем имущество у определенного продавца и передать лизингополучателю данное имущество в качестве предмета лизинга. При этом в установленный договором срок предмет лизинга переходит в собственность лизингополучателя при условии выплаты лизингополучателем полной суммы, предусмотренный договором;

- возвратный лизинг – разновидность финансового лизинга. При котором поставщик (продавец) одновременно выступает и как лизингополучатель;

— оперативный лизинг – вид лизинга, при котором лизингодатель закупает имущество по своему усмотрению и на свой риск и по мере возникновения лизинговых сделок передает его лизингополучателю на предусмотренный договором срок. По истечении срока действия договора и после выплаты лизингополучателем полной договорной суммы предмет лизинга возвращается лизингодателю. При оперативном лизинге имущество может передаваться в лизинг неоднократно в течение срока амортизации.

В соответствии с условиями договора предмет лизинга может быть либо учтен на балансе лизингодателя, либо на балансе лизингополучателя.

В табл. 1.2 представлены типичные хозяйственные операции у лизингодателя и у лизингополучателя при отражении предмета лизинга на балансе лизингодателя.

Таблица 1.2

|

№ п/п |

Содержание хозяйственной операции | Дебет | Кредит |

| Лизингодатель | |||

| Приобретение лизингового имущества | |||

| 1 | Приобретено имущество для сдачи в лизинг | 08 | 60 |

| 2 | Выделен НДС по приобретенному имуществу | 19 | 60 |

| 3 | Оплачен счет-фактура поставщика | 60 | 51 |

| 4 | Принят к вычету оплаченный НДС | 68 | 19 |

| 5 | Отражены другие затраты, связанные с приобретением имущества | 08 | 76, 10, 70, 69 |

| 6 | Имущество оприходовано | 03.1 | 08 |

| 7 | Акцептован договор лизинга | 03.2 | 03.1 |

| 8 | Начислена амортизация по лизинговому имуществу | 20, 26, 44 | 02 |

| 9 | Отражены затраты лизингодателя по содержанию и ремонту лизингового имущества | 20, 26, 44 | 76, 10, 70, 69 |

| 10 | Начислена выручка по договору лизинга | 62 | 90.1 |

| 11 | Начислен НДС в составе выручки | 90.3 | 68 |

| 12 | Списаны на продажи затраты | 90.2 | 20, 26, 44 |

| 13 | Начислен налог на имущество | 91.2 | 68 |

| 14 | Определен финансовый результат (прибыль) от лизинга | 90.9 | 99 |

| 15 | Поступила выручка | 51 | 62 |

| 16 | Отражен возврат имущества из лизинга | 03.1 | 03.2 |

| Выкуп имущества лизингополучателем | |||

| 17 | Списана первоначальная стоимость реализуемого имущества | 03.9 | 03.2 |

| 18 | Списана начисленная амортизация | 02 | 03.9 |

| 19 | Остаточная стоимость имущества списана на операционные расходы | 91.2 | 03.9 |

| 20 | Начислена выкупная цена | 76 | 91.1 |

| 21 | Начислен НДС | 91.2 | 68 |

| 22 | Отражен финансовый результат от операции выкупа (прибыль или убыток) |

91.9 (99) |

99 (91.9) |

| Лизингополучатель | |||

| Отражение лизинга | |||

| 1 | Отражена договорная стоимость полученного лизингового имущества | 001 | |

| 2 | Начислены лизинговые платежи (отнесены на себестоимость продукции) | 20, 26,44 | 76 |

| 3 | Выделен НДС по лизинговым платежам | 19 | 76 |

| 4 | Перечислены лизинговые платежи | 76 | 51 |

| 5 | Зачтен НДС по лизинговым платежам | 68 | 19 |

| Выкуп имущества | |||

| 6 | Имущество возвращено из лизинга | 001 | |

| 7 | Перечислена лизингодателю выкупная цена имущества | 76 (60) | 51 |

| 8 | Приобретен объект основных средств | 08 | 76 (60) |

| 9 | Отражена сумма НДС в составе выкупной цены объекта | 19 | 76 (60) |

| 10 | Оприходован объект основных средств | 01 | 08 |

| 11 | Принят к вычету оплаченный НДС | 68 | 19 |

Имущество лизингодателя, специально приобретаемое для сдачи в лизинг, отражают на счете 03 «Доходные вложения в материальные ценности». В табл. 1.2. используются субсчет 03.1 «Имущество, предназначенное для сдачи в лизинг» и субсчет 03.2 «Имущество, сданное в лизинг».

Если договор предусматривает выкуп имущества лизингополучателем в конце срока аренды, то в бухгалтерском учете лизингодателя вместо операции 16 появятся стандартные операции 17-22, отражающие выбытие основных средств и их реализацию.

Рассмотрим теперь случай, отличающийся от предыдущего только тем, что лизинговое имущество на время аренды передается на баланс лизингополучателя. Соответствующие операции у лизингодателя и у лизингополучателя представлены в табл. 1.3.

Таблица 1.3

|

№ п/п |

Содержание хозяйственной операции | Дебет | Кредит |

| Лизингодатель | |||

| Приобретение лизингового имущества | |||

| 1 | Приобретено имущество для сдачи в лизинг | 08 | 60 |

| 2 | Выделен НДС по приобретенному имуществу | 19 | 60 |

| 3 | Оплачен счет-фактура поставщика | 60 | 51 |

| 4 | Зачтен НДС, уплаченный поставщику | 68 | 19 |

| 5 | Отражены другие затраты, связанные с приобретением имущества | 08 | 76, 10, 70, 69 |

| 6 | Имущество оприходовано | 03.1 | 08 |

| Передача имущества на баланс лизингополучателя | |||

| 7 | Отражено имущество, передаваемое в лизинг | 03.2 | 03.1 |

| 8 | Определено общая договорная сумма лизинговых платежей | 76 | 98 |

| 9 | Списана первоначальная стоимость передаваемых основных средств | 03.9 | 03.2 |

| 10 | Списана начисленная амортизация | 02 | 03.9 |

| 11 | Погашена за счет будущих доходов по лизингу остаточная стоимость выбывающих основных средств | 98 | 03.9 |

| 12 | Стоимость переданного имущества отражена на забалансовом счете | 011 | |

| Отражение лизинга | |||

| 13 | Начислена выручка по договору лизинга (постепенное отражение выручки в течении срока лизинг) | 98 | 90.1 |

| 14 | Начислен НДС в составе выручки | 90.3 | 68 |

| 15 | Определен финансовый результат (прибыль) от лизинга | 90.9 | 99 |

| 16 | Поступили платежи от лизингополучателя | 51 | 76 |

| Возврат имущества от лизингополучателя | |||

| 17 |

Возвращено имущество из лизинга: А)в оценке недоамортизированной части Б)в символической оценке (при полной амортизации) |

03.1 03.1 |

76 76 |

| 18 | Списана стоимость имущества с забалансового счета | 011 | |

| Лизингополучатель | |||

| Принятие имущества на баланс | |||

| 1 | Получено имущество по договорной стоимости по акту приемки | 08 | 76.5 |

| 2 | Отражен НДС по приобретенному имуществу | 19 | 76.5 |

| 3 | Отражены расходы по доставке объекта собственным транспортом | 08 | 23 |

| 4 | Объект введен в эксплуатацию | 01.1 | 08 |

| Отражение лизинга | |||

| 5 |

Начислены платежи лизингодателю за очередной текущий период: а)часть долга по полученному имуществу б)часть разницы между общей суммой лизинговых обязательств и стоимостью имущества |

76.5 20, 26, 44 |

76.6 76.6 |

| 6 | Начислена амортизация по полученному в лизинг имуществу | 20, 26, 44 | 02.2 |

| 7 | Погашена текущая задолженность по лизинговым платежам | 76.6 | 51 |

| 8 | Принята к вычету сумма НДС по оплаченной части имущества | 68 | 19 |

| Возврат имущества лизингодателю | |||

| 9 | Списана первоначальная стоимость | 01.9 | 01.2 |

| 10 | Списана начисленная амортизация | 02.2 | 01.9 |

| 11 | Возвращено имущество лизингодателю после расчета по лизинговым платежам | 91 | 01.9 |

| Выкуп имущества | |||

| 12 | Перечислена лизингодателю выкупная цена имущества (включая НДС) в случае его достаточного выкупа | 76.6 | 51 |

| 13 | Выкупная стоимость имущества (за вычетом НДС) отнесена на операционные расходы | 91 | 76.6 |

| 14 | Выделен НДС в составе выкупной цены | 19 | 76.6 |

| 15 | Уплаченный НДС принят к возмещению | 68 | 19 |

| 16 | Выкупленное имущество переведено в состав собственных основных средств | 01.1 | 01.2 |

| 17 | Амортизация перенесена на субсчет амортизации собственных основных средств | 02.2 | 02.1 |

При передаче основных средств на баланс лизингополучателя возникают взаиморасчеты с лизингополучателем двух видов: по переданному имуществу (в табл. 1.2 – субсчет 76.5) и по лизинговым платежам согласно договору лизинга (субсчет 76.6).

общая сумма лизинговых платежей должна перекрывать стоимость переданного имущества. Лизинговые платежи осуществляются лизингополучателем равномерно в течение срока лизинга, примерно равного периоду полезного использования преданных основных средств. При этом постепенно, по мере начисления амортизации, лизингополучатель покрывает свой долг по стоимости имущества. Переданное имущество учитывается у лизингополучателя на счете 01 «Учет основных средств», на отдельном субсчете «Арендованное имущество» (в табл. 1.3 – субсчет 01.2).

Амортизация этого имущества тоже учитывается на отдельном субсчете (в табл. 1.3. – субсчет 02.2).

1.4. Содержание арендованного имущества.

1.4.1. Текущий и капитальный ремонт

Общий порядок распределения обязанностей сторон по содержанию арендованного имущества установлен ст. 616 Гражданского Кодекса РФ:

- Арендодатель производит за свой счет капитальный ремонт, если иного не предусмотрено законом, иными правовыми актами или договором аренды.

- Арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на содержание имущества, если иное не установлено законом или договором аренды.

Однако договором стороны могут изменить распределение этих обязанностей.

К капитальному ремонту зданий и сооружений относятся работы по восстановлению или замене отдельных частей зданий (сооружений) или целых конструкций, деталей и инженерно-технического оборудования в связи с их техническим износом и разрушением на более долговечные и экономичные, улучшающие их экономические показатели.

Предупредительный (текущий) ремонт заключается в систематически и своевременно проводимых работах по предупреждению износа конструкций и отделки, инженерного оборудования, а также работах по устранению мелких повреждений и неисправностей.

Если арендодатель не исполняет возложенных на него обязанностей, то арендатор может поступить следующим образом:

- Произвести капитальный ремонт (например, в случае неотложной необходимости), а затем взыскать с арендодателя стоимость ремонта или зачесть ее в счет арендной платы

- Потребовать соответственного уменьшения арендной платы

- Потребовать расторжения договора и возмещения убытков.

От того, как арендатор производил ремонт, согласно обязанности или по собственной воле, зависит порядок учета понесенных им расходов.

Если же арендатор без согласия арендодателя провел ремонт не по причине его неотложной необходимости, а исключительно по собственной прихоти, то понесенные им расходы возмещению арендодателем не подлежат. В случае если арендатор решил произвести капитальный ремонт, а затем взыскать с арендодателя стоимость ремонта или зачесть ее в счет арендной платы, он заключает договор на капитальный ремонт от своего имени. При этом расходы по ремонту должны быть собраны у него на отдельных субсчетах, открываемых к соответствующим счетам: 20 и др. Затем, после принятия решения о способе возмещения затраченных средств, расходы по ремонту списываются через счета по учету реализации как оказанная арендодателю услуга.

1.4.2 Улучшения арендованного имущества

Помимо ремонта, который производится для поддержания имущества в пригодном для соответствующего использования состоянии, стороны договора аренды могут также производить улучшения объекта аренды. Причем улучшения признаются реконструкцией (модернизацией) арендуемого имущества.

Реконструкция здания – это комплекс строительных работ и организационно-технических мероприятий, связанных с изменением основных технико-экономических показателей или его назначения, в целях улучшения условий проживания, качества обслуживания, увеличения объема услуг.

ГК РФ разделяет улучшения на отделимые и неотделимые. Отделимые улучшения, произведенные арендатором могут быть демонтированы после окончания срока аренды без ущерба для арендуемого имущества. Они признаются объектами основных средств. Отделимые улучшения арендуемого имущества, если иное не предусмотрено договором аренды, принадлежат арендатору, а следовательно амортизируются последним. В случае, если договором предусмотрено условие о переходе права собственности на отделимые улучшения к арендодателю возможны два варианта:

Переход отделимых улучшений имущества от арендатора арендодателю за плату.

В этом случае объекты основных средств принимаются к учету арендодателем, который погашает их стоимость через амортизационные отчисления. У арендатора же возникают обязанности по уплате налога на прибыль и НДС с реализации имущества.

Переход отделимых улучшений имущества от арендатора арендодателю безвозмездно.

В данной ситуации первоначальная стоимость основных средств- отделимых улучшений, будет определяться как сумма, в которую оно оценено соответствующими сторонами. Арендатор уплачивает НДС с безвозмездной реализации имущества, а арендодатель включает стоимость отделимых улучшений в состав внереализационных доходов.

Неотделимыми называются улучшения, демонтировать которые нельзя, не причинив вреда улучшенному имуществу.

Если договор аренды составлен так, что арендодатель должен возместить арендатору стоимость неотделимых улучшений, то и право амортизации этих капитальных вложений возникает именно у арендодателя. На практике широко распространено возмещение арендодателем затрат на улучшение арендованного имущества за счет соответственного уменьшения размера арендной платы.

Арендодатель может учитывать неотделимые улучшения как отдельный объект основных средств, либо включить их стоимость в балансовую стоимость “улучшенного” объекта основных средств.

1.4.3. Учет эксплуатационных услуг при аренде имущества

Расчеты между сторонами по договору аренды, связанные с оплатой коммунальных услуг, всегда относились к разряду спорных.

Варианты оплаты коммунальных расходов арендатора.

Для учета в целях налогообложения коммунальных услуг сторонами по договору аренды проще всего, чтобы арендатор заключал отдельные договоры с соответствующими организациями энерго-, водо-, газоснабжения, «мусоровозчиками». Однако в этом случае обе стороны могут столкнуться со значительными трудностями, связанными с техническим выполнением такого коммунального обслуживания. Поэтому арендатор помещения или его части не работает с коммунальными службами напрямую. В этом случае существует два варианта возмещения расходов арендодателя по этим договорам в части услуг, потребленных арендатором:

Включить стоимость потребленных арендатором коммунальных услуг в арендную плату.

Возмещать арендодателю коммунальные расходы отдельно от арендной платы.

О включении коммунальных расходов в состав арендной платы.

Арендная плата, указанная в договоре, может как включать, так и не включать суммы коммунальных платежей. Если непосредственно в договоре указано, что размер арендной платы определен с учетом коммунальных платежей, отдельно сумма последних может не указываться. Эта фиксированная сумма арендной платы пересматривается, как правило ежегодно при перезаключении или пролонгации предыдущего договора.

Однако энергопотребление, как правило, не бывает константой, поэтому зафиксировать арендную плату с учетом стоимости коммунальных услуг в абсолютной сумме довольно проблематично.

Арендная плата может определяться в виде суммы, состоящей из двух слагаемых:

- Постоянной стоимости арендуемой площади;

- Переменной стоимости коммунальных услуг.

У арендодателя доходы (расходы) по сданному в аренду имуществу отражаются либо как доходы (расходы) от обычных видов деятельности, либо как операционные доходы (расходы).

Вся сумма арендной платы облагается НДС. Если арендодатель является плательщиком НДС, то он должен выставить арендатору счет-фактуру на всю сумму арендной платы. В данном случае не надо выделять отдельной строкой суммы коммунальных платежей как в счете на оплату, так и в счете-фактуре. НДС выставленный коммунальными службами, принимается к вычету с регистрацией «коммунальных» счетов-фактур в книге покупок на полную сумму.

У арендатора расходы по арендной плате являются прочими расходами по обычным видам деятельности.

Об использовании компенсации при возмещении коммунальных расходов

Широко распространен такой вариант расчетов по договору аренды: арендатор компенсирует арендодателю стоимость потребленных коммунальных услуг отдельно от арендной платы. То есть указанные платежи производятся независимо друг от друга.

Возмещение арендатором стоимости коммунальных услуг на основании выставленного счета нельзя рассматривать как арендную плату, оно же и не может быть квалифицировано и как договор оказания коммунальных услуг. К тому же, компенсация не является доходом.

В соответствии с последними изменениями ни арендодатель, ни арендатор не вправе принять к вычету НДС в части коммунальных услуг, потребленных арендатором. Использовавшийся ранее метод выставления счетов-фактур арендатору на стоимость потребленных услуг является неприменимым, так как арендодатель не является энергоснабжающей организацией для арендатора, поскольку сам получает электроэнергию в качестве абонента. Арендодатель вправе принять к вычету не весь НДС, выставленный энергетиками, а только ту его часть, которая соответствует энергоресурсам, потребленным самим арендодателем.

Арендодатель выписывает арендатору только счет на сумму доли «энергетических» расходов арендатора, подлежащую возмещению, без выделения в счете суммы НДС. Эта сумма у арендодателя не подлежит отражению ни в налоговом учете, ни в книгах продаж и покупок.

Арендатор, получив счет к оплате, всю сумму по счету учитывает в составе расходов в целях налогообложения прибыли.

Глава 2. Выполнение расчетной части

(14 вариант)

Таблица 2.1.Журнал регистрации хозяйственных операций

|

№ п/п |

Наименование хозяйственной операции | Дебет | Кредит | Сумма |

| 1 |

Получен счет-фактура поставщика по установленной ставке, за основные материалы, принятые на склад, в том числе НДС Итого |

10.1 19 |

60 60 |

20000 3600 23600 |

| 2 | Получен счет транспортной организации за доставку материалов, без НДС | 16 | 76/к | 4000 |

| 3 |

На основании требований и лимитных карт отпущено основных материалов на: -изготовление изделия А -изготовление изделия Б -обслуживание оборудования -прочие нужды основного цеха -нужды заводоуправления Итого |

20.1 20.2 25.1 25.2 26 |

10.1 10.1 10.1 10.1 10.1 |

15100 3100 15600 5200 2000 41000 |

| 4 |

Распределение ТЗР на: -изготовление изделия А -изготовление изделия Б -обслуживание оборудования -прочие нужды основного цеха -нужды заводоуправления Итого |

20.1 20.2 25.1 25.2 26 |

16 16 16 16 16 |

1510 310 1560 520 200 4100 |

| 5 |

По данным бригадных нарядов и другим документам начислена заработная плата за декабрь: -рабочим изготавливающим изделие А -рабочим изготавливающим изделие Б -рабочим, обслуживающим оборудование -прочему персоналу цеха -персоналу заводоуправления Итого |

20.1 20.2 25.1 25.2 26 |

70 70 70 70 70 |

12000 8000 8500 3500 10000 42000 |

| 6 |

Сделаны отчисления в установленных процентах от начисленной заработной платы: -в ФСС (2.9%): -рабочим изготавливающим изделие А -рабочим изготавливающим изделие Б -рабочим, обслуживающим оборудование -прочему персоналу цеха -персоналу заводоуправления Итого — ФОМС (3,1%): -рабочим изготавливающим изделие А -рабочим изготавливающим изделие Б -рабочим, обслуживающим оборудование -прочему персоналу цеха -персоналу заводоуправления Итого -в федеральный бюджет (6%): -рабочим изготавливающим изделие А -рабочим изготавливающим изделие Б -рабочим, обслуживающим оборудование -прочему персоналу цеха -персоналу заводоуправления Итого -на обязательное пенсионное страхование в ПФ (14): -рабочим изготавливающим изделие А -рабочим изготавливающим изделие Б -рабочим, обслуживающим оборудование -прочему персоналу цеха -персоналу заводоуправления Итого -на страхование от несчастных случаев на производстве и профзаболеваний (1%): -рабочим изготавливающим изделие А -рабочим изготавливающим изделие Б -рабочим, обслуживающим оборудование -прочему персоналу цеха -персоналу заводоуправления Итого |

20.1 20.2 25.1 25.2 26 20.1 20.2 25.1 25.2 26 20.1 20.2 25.1 25.2 26 20.1 20.2 25.1 25.2 26 20.1 20.2 25.1 25.2 26 |

69.1 69.1 69.1 69.1 69.1 69.3 69.3 69.3 69.3 69.3 69.4 69.4 69.4 69.4 69.4 69.2 69.2 69.2 69.2 69.2 69.5 69.5 69.5 69.5 69.5 |

348 232 246,5 101,5 290 1218 372 248 263,5 108,5 310 1302 720 480 510 210 600 2520 1680 1120 1190 490 1400 5880 120 80 85 35 100 420 |

| 7 | Удержан из заработной платы НДФЛ | 70 | 68 | 4000 |

| 8 | Получен аванс от покупателя в счет предстоящей отгрузки продукции | 51 | 62ав | 66800 |

| 9 | Выписка банка. Поступило на расчетный счет по платежному поручению от покупателя, за отгруженную продукцию в ноябре, согласно счету-фактуре №244 | 51 | 62рас | 25920 |

| 10 |

Перечислена с расчетного счета задолженность: -по НДФЛ -по налогу на прибыль -по НДС -по ФСС Итого |

68.1 68.2 68.3 69.1 |

51 51 51 51 |

3200 1756 800 3900 9656 |

| 11 | Перечислена с расчетного счета на пластиковые карточки работникам заработная плата за ноябрь согласно задолженности |

76/к 70 |

51 76/к |

44000 44000 |

| 12 | Перечислен аванс авторемонтному предприятию за ремонт автомобиля |

60ав 68 |

51 60ав |

3200 576 |

| 13 | Акт выполненных работ. Авторемонтное предприятие выставило счет-фактуру за ремонт автомобиля, в т.ч. НДС |

26 19 |

60рас 60рас |

6800 1224 |

| 14 | Засчитан аванс в счет уменьшения задолженности авторемонтному предприятию |

60рас 68 |

60ав 60ав |

3200 576 |

| 15 | Перечислено в окончательный расчет авторемонтному предприятию |

60рас 68 |

51 19 |

3600 1224 |

| 16 |

Принят к оплате счет «Энергосбыта» за потребленную электроэнергию на -технологические цели по изделию А -технологические цели по изделию Б -эксплуатацию машин и оборудования -освещение здания цеха -освещение здания заводоуправления Итого |

20.1 20.2 25.1 25.2 26 |

60 60 60 60 60 |

16800 18950 6200 60450 13200 115600 |

| 17 |

Отпущено топливо: -на производство изделия А -на производство изделия Б -заводоуправлению Итого |

20.1 20.2 26 |

10.3 10.3 10.3 |

5000 1300 4700 11000 |

| 18 |

Начислена амортизация основных средств за декабрь: -оборудования основного цеха -зданий и инвентаря основного цеха -зданий и инвентаря заводоуправления Итого |

25.1 25.2 26 |

02 02 02 |

420 680 500 1600 |

| 19 |

Расчет бухгалтерии. Списываются расходы по содержанию и эксплуатации оборудования и машин на: -изделие А -изделие Б Итого |

20.1 20.2 |

25.1 25.1 |

20745 13830 34575 |

| 20 |

Расчет бухгалтерии. Списываются цеховые расходы на: -изделие А -изделие Б Итого |

20.1 20.2 |

25.2 25.2 |

42777 28518 71295 |

| 21 |

Расчет бухгалтерии. Списываются общехозяйственные расходы на: -изделие А -изделие Б Итого |

20.1 20.2 |

26 26 |

24060 16040 40100 |

| 22 |

Выпущена основным производством готовая продукция и принята на склад по фактической производственной себестоимости: -изделие А (60) -изделие Б (240) |

43.1 43.2 |

20.1 20.2 |

133832 101683 |

| 23 | Согласно договору на оказание рекламных услуг, получен и оплачен счет, без НДС | 44 | 76/к | 1500 |

| 24 | Начислен процент по полученному долгосрочному кредиту | 91.2 | 67 | 300 |

| 25 | Определена курсовая разница по валютному счету | 52 | 91.1 | 15 |

| 26 |

Отгружена со склада покупателям готовая продукция по рыночным ценам с НДС: -изделие А (45) -изделие Б (250) |

62рас 62рас |

90.1 90.1 |

80000 230000 |

| 27 | Засчитан ранее полученный аванс от покупателя | 62ав | 62рас | 66800 |

| 28 |

Начислен НДС на реализованную продукцию по: -продукции А -продукции Б |

90.3 90.3 |

68 68 |

12203 35085 |

| 29 |

Расчет бухгалтерии. Списывается фактическая производственная себестоимость реализованной покупателям продукции, в т.ч. по: -изделию А -изделию Б Итого |

90.2 90.2 |

43.1 43.2 |

133832 101683 235515 |

| 30 | Списываются расходы на продажу | 90.2 | 44 | 1500 |

| 31 | Выявляется финансовый результат от продажи продукции за месяц | 90.9 | 99 | 25697 |

| 32 | Оплачен счет за приобретенные акции ОАО «Мир» в количестве 10 шт. по цене: | 76/к | 51 | 15000 |

| 33 | Заключен договор на оказание информационных услуг на сумму без НДС | 76/к | 51 | 3000 |

| 34 | Оприходованы акции | 58 | 76/к | 15000 |

| 35 | Прочие расходы организации | 99 | 91.9 | 285 |

| 36 | Начислен налог на прибыль в размере 20% от прибыли за текущий месяц | 99 | 68.2 | 5139,4 |

| 37 |

Перечислено с расчетного счета: -поставщикам -транспортной организации за доставку материалов |

60 76/к |

51 51 |

23600 4000 |

| 38 | Списывается чистая прибыль (непокрытый убыток) текущего года | 99 | 84 | 20272,6 |

| 39 |

Закрывается субсчета счета 90 -субсчет «Выручка» -субсчет «НДС» -субсчет «Себестоимость» |

90.1 90.9 90.9 |

90.9 90.3 90.2 |

658000 100373 523015 |

| 40 |

Закрываем субсчета счета 91 -Прочие доходы -Прочие расходы |

91.1 91.9 |

91.9 91.2 |

8930 10815 |

Таблица 2.2.Сводная оборотно-сальдовая ведомость

| № сч. | Наименование счета | Сальдо на нач | Обороты за | Сальдо на кон | |||

| Дебет | Кредит | Дебет | Кредит | Дебет | Кредит | ||

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| 01 | Основные средства | 68000 | 68000 | ||||

| 02 | Амортизация основных средств | 19100 | 1600 | 20700 | |||

| 10.1 | Основные материалы | 50000 | 20000 | 41000 | 29000 | ||

| 10.3 | Топливо | 15000 | 11000 | 4000 | |||

| 16 | Отклонение в стоимости материальных ценностей (ТЗР) | 3200 | 4000 | 4100 | 3100 | ||

| 19 | Налог на добавленную стоимость по приобретенным ценностям | 4834 | 1224 | 3600 | |||

| 20 | Основное производство | 38600 | 38600 | ||||

| 20.1 | Основное производство | 141232 | 133832 | 7400 | |||

| 20.2 | Основное производство | 92208 | 101683 | (9475) | |||

| 25.1 | Общепроизводственные расходы | 34575 | 34575 | 0 | |||

| 25.2 | Общепроизводственные расходы | 71295 | 71295 | 0 | |||

| 26 | Общехозяйственные расходы | 40100 | 40100 | 0 | |||

| 43 | Готовая продукция | 18560 | 18560 | ||||

| 43.1 | Готовая продукция | 133832 | 133832 | 0 | |||

| 43.2 | Готовая продукция | 101683 | 101683 | 0 | |||

| 44 | Расходы на продажу | 1500 | 1500 | 0 | |||

| 50 | Касса | 2360 | 2360 | ||||

| 51 | Расчетные счета | 23860 | 92720 | 106056 | 10524 | ||

| 52 | Валютный счет | 40000 | 15 | 40015 | |||

| 58 | Финансовые вложения | 15000 | 15000 | ||||

| 60 | Расчеты с поставщиками и подрядчиками | 44500 | 23600 | 139200 | 160100 | ||

| 60ав | Расчеты с поставщиками и подрядчиками | 3200 | 4352 | 1152 | |||

| 60рас | Расчеты с поставщиками и подрядчиками | 6800 | 8024 | 1224 | |||

| 62 | Расчеты с покупателями и заказчиками | 25920 | 25920 | ||||

| 62ав | Расчеты с покупателями и заказчиками | 66800 | 66800 | 0 | |||

| 62рас | Расчеты с покупателями и заказчиками | 310000 | 92720 | 217280 | |||

| 67 | Долгосрочные кредиты | 44920 | 300 | 45220 | |||

| 68 | Расчеты по налогам и сборам | 2376 | 51288 | 48912 | |||

| 68.1 | Расчеты с бюджетом по НДФЛ | 3200 | 3200 | 0 | |||

| 68.2 | Расчеты по налогу на прибыль текущего года | 1756 | 1756 | 5139,4 | 5139,4 | ||

| 68.3 | Расчеты с бюджетом по НДС | 800 | 800 | 0 | |||

| 69.1 | Расчеты по социальному страхованию (ФСС) | 3900 | 3900 | 1218 | 1218 | ||

| 69.3 | Расчеты по обязательному медицинскому страхованию | 1302 | 1302 | ||||

| 69.4 | Расчеты с федеральным бюджетом | 2520 | 2520 | ||||

| 69.2 | Расчеты по обязательному пенсионному страхованию в ПФ | 5880 | 5880 | ||||

| 69.5 | Расчеты по страхованию от несчастных случаев на производстве и профзаболеваний | 420 | 420 | ||||

| 70 | Расчеты по заработной плате | 44000 | 48000 | 42000 | 38000 | ||

| 76/д | Расчеты с дебиторами | 24115 | 24115 | ||||

| 76/к | Расчеты с кредиторами | 9595 | 66000 | 64500 | 8095 | ||

| 80 | Уставной капитал | 140000 | 140000 | ||||

| 84 | Непокрытый убыток прошлых лет | 7715 | 20272,6 | (12557,6) | |||

| 99.1 | Прибыль текущего года | 7315 | 7315 | ||||

| 99.2 | Налог на прибыль текущего года | 1756 | 1756 | ||||

| 90.1 | Выручка | 348000 | 658000 | 310000 | 0 | ||

| 90.2 | Себестоимость продаж | 286000 | 237015 | 523015 | 0 | ||

| 90.3 | НДС с продаж | 53085 | 47288 | 100373 | 0 | ||

| 90.9 | Сальдо продаж | 8915 | 649085 | 658000 | 0 | ||

| 91.1 | Прочие доходы | 8915 | 8930 | 15 | 0 | ||

| 91.2 | Прочие расходы | 10515 | 300 | 10815 | 0 | ||

| 91.9 | Сальдо прочих доходов и расходов | 1600 | 10815 | 9215 | 0 | ||

| 99 | Прибыли и убытки | 25697 | 25697 | 0 | |||

| Итого | 677601 | 677601 | 2926556 | 2926546 | 487197,4 | 487197,4 | |

Таблица 2.3. Фактическая производственная себестоимость изделия А и изделия Б

Калькуляция производственной себестоимости изделия А

Выпуск продукции 60(шт.).

Производственная себестоимость изделия 2230,5.

|

Статьи затрат |

НЗП на начало месяца |

Затраты за месяц |

НЗП на конец месяца |

Фактическая производствен-ная себестои-мость выпуска |

| 1. Материалы | 6575 | 21610 | 14157 | 14028 |

| 2. Заработная плата про-изводственных рабочих | 5000 | 12000 | 4500 | 12500 |

| 3. ЕСН | 1825 | 3240 | 1643 | 3422 |

| 4. Общепроизводствен-ные расходы | 3500 | 63522 | 3850 | 63172 |

| 5. Общехозяйственные расходы | 2200 | 24060 | 2350 | 23910 |

| 6. Прочие расходы | 16800 | 16800 | ||

| Производственная себестоимость | 19100 | 141232 | 26500 | 133832 |

Калькуляция производственной себестоимости изделия Б.

Выпуск продукции 240 (шт.).

Производственная себестоимость изделия 424.

|

Статьи затрат |

НЗП на начало месяца |

Затраты за месяц |

НЗП на конец месяца |

Фактическая производствен-ная себестои-мость выпуска |

| 1. Материалы | 13246 | 4710 | 5017 | 12939 |

| 2. Заработная плата про-изводственных рабочих | 3400 | 8000 | 2200 | 9200 |

| 3. ЕСН | 1210 | 2160 | 783 | 2587 |

| 4. Общепроизводствен-ные расходы | 1244 | 42348 | 1525 | 42067 |

| 5. Общехозяйственные расходы | 400 | 16040 | 500 | 15940 |

| 6. Прочие расходы | 18950 | 18950 | ||

| Производственная себестоимость | 19500 | 10025 | 101683 |

Заключение

В данной курсовой работе были рассмотрены круг вопросов, связанных с организацией ведения учета арендованного имущества. В результате проделанной работы можно сделать следующие выводы:

1)Договор аренды – один из самых распространенных договоров, применяемых в хозяйственной деятельности различными предприятиями и индивидуальными предпринимателями. В условиях перехода предприятия к рынку значительно возрастает роль бухгалтерского учета как важнейшего средства получения полной и достоверной информации об имуществе предприятия и его обязательствах и своевременного доведения этих сведений до пользователей. Последствия экономического кризиса, затронувшие практически всех субъектов предпринимательской деятельности, привели к тому, что в настоящее время заключение договоров аренды недвижимого имущества, особенно небольшими предприятиями, не имеющими достаточного количества собственных денежных средств, приобрело еще большее распространение. Аренда имущества для большинства субъектов предпринимательства представляется с экономической точки зрения более выгодной, чем приобретение этого имущества в собственность.

Однако несмотря на достаточно обширную практику применения договоров аренды проблемы, связанные с их заключением, исполнением, а также учетом и налогообложением хозяйственных операций, возникающих в рамках арендных правоотношений, остаются актуальными и сейчас;

2)Лизинг являясь один из видов арендных отношений, обладает рядом отличительных признаков:

- финансовая аренда (лизинг) предполагает три стороны сделки: лизингодатель, лизингополучатель, поставщик оборудования (продавец);

- имущество, передаваемое в лизинг, должно использоваться для предпринимательской деятельности, в то время как у аренды такого ограничения нет;

- предметом лизинга не могут быть природные объекты, а предметом аренды может выступать любое имущество, не теряющее своих натуральных свойств в процессе использования;

- в лизинг обычно передается новое имущество, специально приобретаемое у определенного продавца, а предметом аренды часто выступает имущество, бывшее ранее в эксплуатации;

3) в зависимости от типа аренды основных средств арендаторы и арендодатели несут различные права и обязанности.

Библиография

[Электронный ресурс]//URL: https://pravsob.ru/referat/uchet-spetsialnogo-imuschestva/

1) Гражданский Кодекс Российской Федерации

2) Макальская М.Л., Фельдман И,А. Бухгалтерский учет: Учебник для вузов. — М.: Высшее образование, 2005.-443 с. – (Основы наук);

3) Положение по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утв. Приказом МФ РФ от 30.03.01 № 26н.

4) План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по применению, утв. Приказом МФ РФ от 7 мая 2003 г. № 38н

5) Тумасян Р.З. Бухгалтерский учет: Учебное пособие. – М.: ООО «НИТАР АЛЬЯНС», 2003. – 799 с.